消えゆく追い風、新たなチャンス

先日、カリフォルニアのディズニーランドは新たにオープンした「アベンジャーズ・キャンパス」で100ドルのサンドイッチを販売すると発表しました。背筋がぞくぞくします。トーストされたフォカッチャにローズマリーハムとサンドライド・トマトがはさまれていて、美味しそうです。6~8人で分けて食べるのに十分というこの巨大サンドイッチの市場がどうなるか見物ですね。懐具合が良くなると、概して人はモノへの支出を増やしたがります。これがいわゆる需要インフレで、今後、更に広がっていくことでしょう。

インフレ率は、今回の新たなサイクルの間に前回とは異なる動きを見せる多くのマクロ変数の1つにすぎません。2009年3月から2020年2月までの間、金利、法人税、企業経営コストが軒並み低下したことで、企業収益と利益率は歴史的高水準で推移しました。このように良好なマクロ環境は、サンドイッチのパンとバター(はたまたサンドライド・トマト)のように「何もかも」の価値が上昇する土台となり、ベータがあらゆる資産のリターンを押し上げました。今回、これらの変数すべてが上昇する準備が整っています。

新たな強気相場では、前回のサイクルとはマクロ環境が根本的に異なってくるため、ポートフォリオ戦略を成功させるためには、投資家は新たな視点を持つ必要があります。特に、従来型債券は価格が天井をつけており、インフレ率や金利が上昇し、経営環境が厳しくなることが予想される今後のマクロ環境に対して脆弱な状態です。このような背景を鑑み、今号の後半では、ブラックストーン・クレジット部門の責任者であるドワイト・スコットから足元のクレジット市場におけるリスクと機会について独自の洞察を纏めてもらいます。

「今回は違う」 — いや本当に

最も危険な言葉

「今回は違う」、著名投資家の故ジョン・テンプルトン卿がこの言葉を最も危険な言葉と称したのは有名な逸話です。それでも、今回の新型コロナウイルスのパンデミックからの回復過程では、実体経済はリーマンショック後には見られなかった速さで危機を脱出できると私は予想しています。異例な規模の政策対応により、今回のサイクルでは初めから企業と消費者のバランスシートに手元流動性(キャッシュ)が潤沢にあります。それによる支出に端を発し、旺盛な労働需要と賃金上昇から、さらなる消費の促進につながります。いわゆる「好循環」です。その結果、連邦準備制度理事会(FRB)は緩やかなインフレと堅調な労働市場という2つの使命を達成し、過去10年間では不可能だったような形でマネーのアクセルから足を離すことができるようになるでしょう。

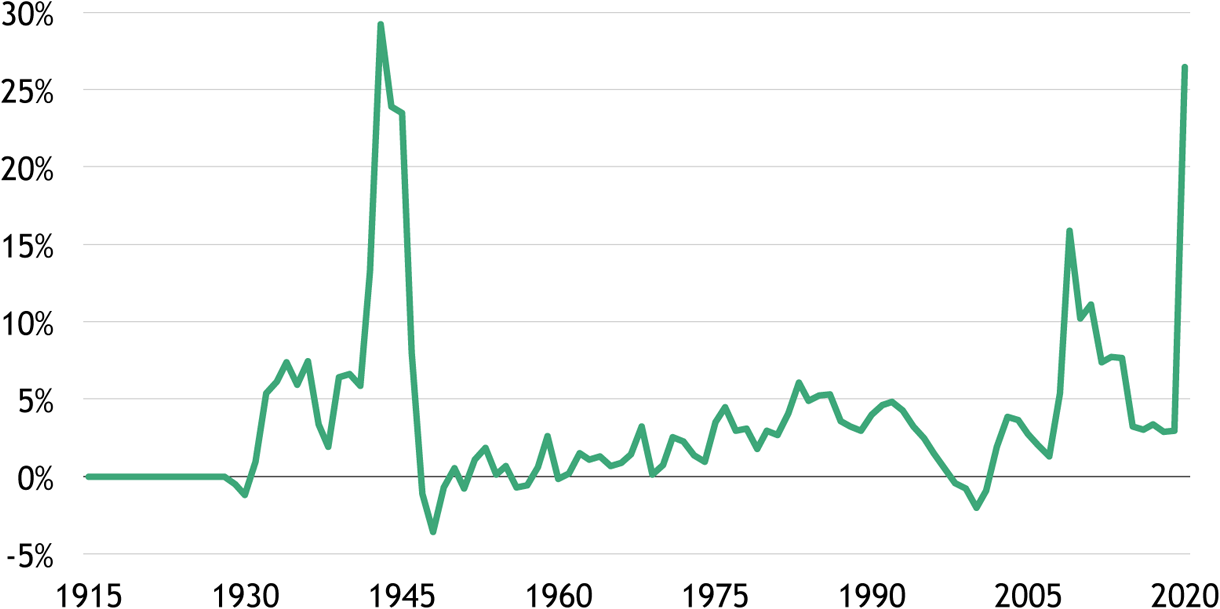

図表1aはリーマンショック後に見られた消費の減少規模を示しています。実際、10年続いた景気回復期に支出傾向が危機前の水準に戻ることはなく、その結果、実体経済は金融市場と対照的に低迷したままでした。図表1bのコロナ危機後と比較してみましょう。消費の増加傾向はすでにパンデミック前を超えています。そしてまだ、2兆ドルの超過貯蓄が控えています。この支出拡大は自律的な景気拡大だけでなく、すぐに生産量の拡大圧力となることを示しています。米国経済のひずみは急速に解消されています。

出所:労働統計局、ブラックストーン・インベストメント・ストラテジー、2021年4月30日現在。影の部分は不況期を表します。黒点線は表示期間の最初から該当する不況期開始までの傾向を表します。

インフレの長期化

市中に出回っている資金流通量を考えると、投資家は現在見えているインフレが(サンドイッチも含め)一時的なもので終わらない可能性に備えなければなりません。米国債の名目利回りと物価連動債(TIP)利回りの差であるブレークイーブン・インフレ率は、市場のインフレ期待を示します。現在のブレークイーブン・インフレ率は、投資家が今後3~5年間は物価が大きく伸び、その後長期的には約2%に戻ると予想していることを示唆しています。一方で、長いデュレーション、低クーポン、債券市場への膨大な資金流入、投機株への投資などが見られることから、投資家サイドで過去10年の水準を超えるインフレ進行の可能性に対応するだけのポートフォリオ調整が済んでいないことが分かります。賃金や賃料といったインフレの持続ファクターが上昇し続けるのならば、物価上昇はしばらく続くでしょう。

金利リスクが現実に

私の見たてでは、10年物米国債利回りはすでに底を打っており、1%を割り込む可能性は低いと考えています。一方で、どこまで上昇するかはまだわかりませんが、1.5%程度で推移している現在の10年物利回りの水準を上回ることは確かでしょう。短期的には利回りの動きが激しく変動する可能性がありますが、現在の動きは過去に比べてシグナルとしての有用性が低くなっています。FRBの量的緩和によって債券価格が上昇しており、債券市場に今後の経済成長とインフレが必ずしも正しく織り込まれていないでしょう。そのため、足元の10年債利回りの低下は重視せず、引続き、長期的に上昇していくと考ています。すなわち、投資家は、金利上昇の不均衡リスクから資産を守るために、とりわけインフレ率上昇局面において、投資ポジションを再検討する必要があります。

政策対応の縮小

今後数四半期の間に、第二次世界大戦後で最大規模となった協調的な金融・財政政策は縮小し、流動性はピークを越えるでしょう(図表2参照)。市場の願いに反して、やがてFRBは買入を減らし、バランスシートを縮小、金利を引き上げることになります。また、コロナ危機時の緊急給付に匹敵する規模の財政政策が打ち出されることはありません。バイデン大統領が提案したインフラ投資計画が議会で成立する可能性は高いですが、規模は当初の政府提示案をはるかに下回るでしょう。そして、法案成立から約十年かけて支出が行われるわけです。

図表2:米国連邦政府の財政赤字とFRBのバランスシート拡大

(名目GDP比)

出所:行政管理予算局(OMB)、セントルイス連邦準備銀行、金融安定センター(CFS)、FRB、経済分析局、ブラックストーン・インベストメント・ストラテジー、2020年12月31日現在

「すばらしい新世界」に向けたポートフォリオの準備

このようなインフレ加速、金利上昇、流動性減少などのダイナミクスを踏まえると、投資家はこの新しいサイクルで収益を獲得するために革新的な手段を模索する必要があります。

株式市場における低バリュエーション

金利、税金、コストの上昇懸念は、バリュエーションの下方圧力となります。私は上場企業の長期的な収益成長率が前回の強気市場の半分のペースとなることを予想しています。つまり、投資家は、市場が再び弱肉強食の様相を呈する中、差別化された企業への投資を検討するべきだということです。

インフレ環境では、コスト増を顧客に転嫁できるような価格設定力の高い企業がアウトパフォームすると予想されます。また、フリーキャッシュフローを拡大する企業は、投資家がインフレ・ヘッジを求める際に恩恵を受けるでしょう。このシナリオでは、目の肥えた投資家がファンダメンタルズの健全な企業を後押しする一方、弱小企業が資本獲得に苦労することから、どのセクターでも二極的な評価を受ける(K字型回復になる)可能性があります。収益が出るようになる前の企業や慢性的な低収益企業の将来は、より厳しいものになるでしょう。弱小企業は債務を易々と低い金利で借り換えることはできなくなります。

債券市場では桁外れのデュレーション・リスク

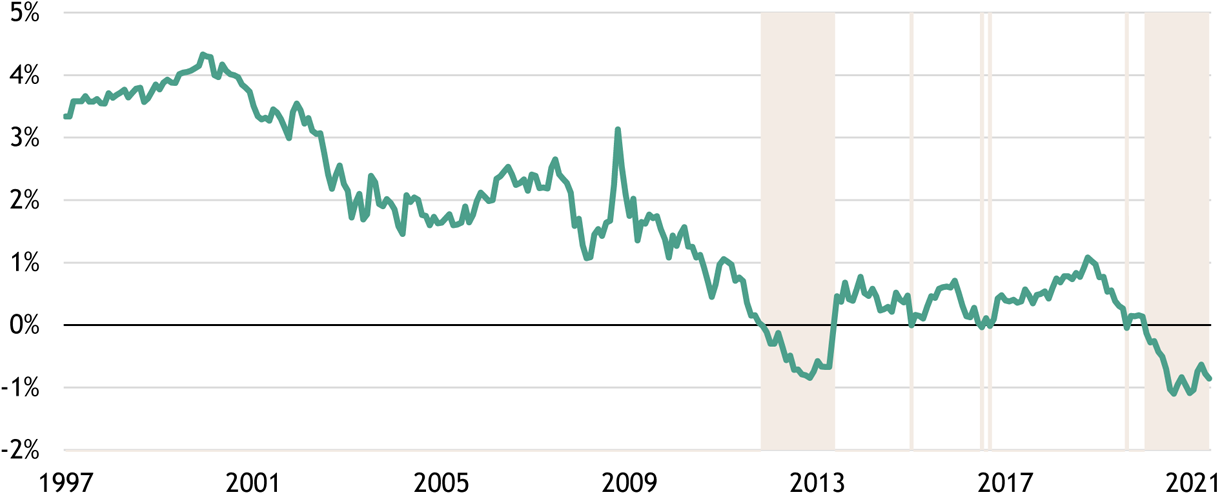

この新しいサイクルで、投資家は大きなリスクを引き受けずとも高いリターンが得られる市場の一角を特定することを求められています。パンデミックが始まって以来、米国や世界の実質金利は大幅なマイナスに沈み込み、資本コストは歴史的低水準になっています(図表3参照)。このような異例の現象は、経済が成長し、徐々に金利上昇するにつれて変化するはずです。しかし、金利上昇は従来型債券の価格とリターンの低下を意味します。

図表3:10年物米国物価連動債(TIPS)の利回り

出所:ブルームバーグ、2021年5月31日現在。影の部分は10年物米国物価連動債の利回りがマイナスとなった期間です。

ポートフォリオが直面するこれらの課題を受けて、当社の専門家にプライベート・クレジット戦略とオルタナティブ投資によるソリューションについて説明してもらいます。

インフレ環境におけるプライベート・クレジット

ドワイト・スコット

ブラックストーン・クレジット部門責任者、

シニア・マネージング・ディレクター

米国経済が回復の次の段階に突き進む中、クレジット投資家が注目している、特に際立った傾向がいくつかあります。第一に、オフィスへの回帰とこれまで控えられていたレジャー支出の再開が、すべてのリスク・クラスの借り手にとって極めて強力な経済的追い風となり、デフォルト・リスクが大幅に低減するでしょう。第二に、現在の歴史的な低金利は、40年続いた金利の強気相場の終焉を示しており、今後数年で反転するリスクを孕んでいます。第三に、テクノロジーとビジネス手法で急速なイノベーションが進んでおり、株式・クレジット投資戦略において、最善のセクターまたは良好な関連銘柄を見極めることが最も重要な投資環境になっています。

このような傾向は、なぜ足元の市場環境において当社のプライベート・クレジット投資がとても有利に働くと考えるかの根拠になっています。

借り手に有利な条件

経済活動の再開は、借り手にとって収益、キャッシュフロー、資本支出の潜在的な増加という形で直接的に影響を及ぼします。このような状況は、クレジット投資家にとってはデフォルト・リスクの低下につながります。ローン発行体の格付けは、過去8ヵ月のうち7ヵ月で引き上げが引き下げよりも多く、年初来で格下げ(1.00)に対して格上げは1.89の比率になっています。JPモルガンは最近、米国ハイイールド債およびローンの2021年のデフォルト率予測値をそれぞれ、わずか0.65%に引き下げました。これは2011年以来の低水準です(図表4a、4b参照)。

図表4a:米国ハイイールド債のデフォルト率

図表4b:米国レバレッジド・ローンのデフォルト率

出所:JPモルガン、2021年6月17日時点。デフォルト率は額面加重です。2014年のデフォルト率はTXU Energyを除外しています。

借入企業の収益が今後数四半期にわたって継続的に伸びる見通しであることや予想キャッシュフローの改善に伴うレバレッジ水準の低下、資本市場への良好なアクセスを受けて、クレジット投資に有利な環境が訪れます。このような良好な環境を利用して、プライベート・エクイティのスポンサーやその他の発行体が市場に押し寄せ、資金調達は歴史的高水準になると予想しています。ブラックストーンの経験豊富なオリジネーション・チームと低コストのファンド構造により、膨大な取引が舞い込み、さまざまな戦略で発行体を支援することになるでしょう。

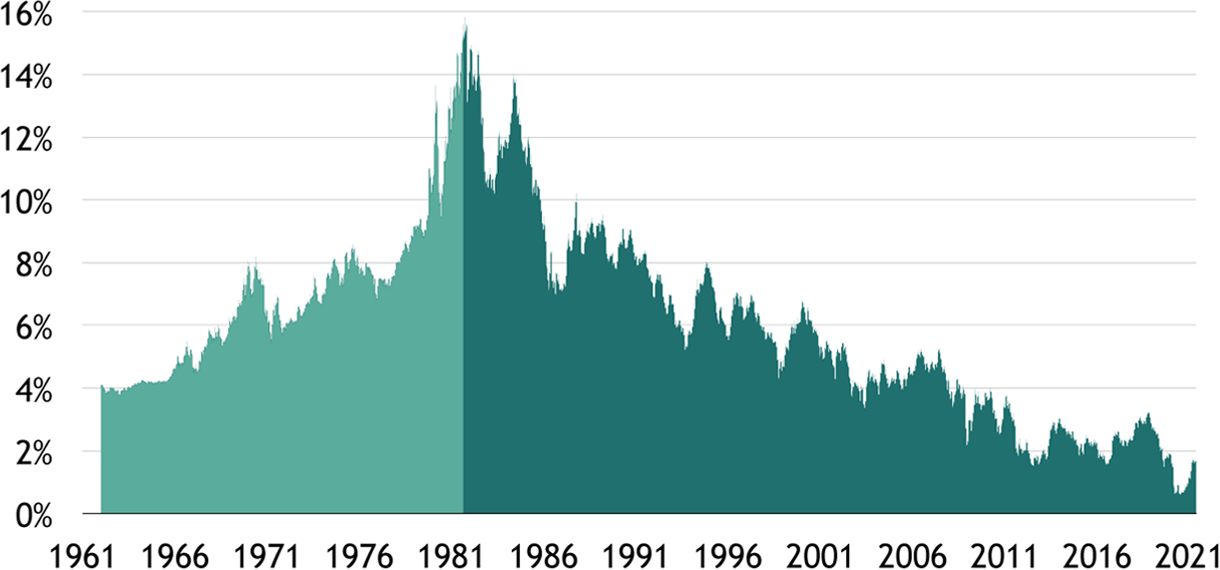

金利主導相場時代の終わり

米国で40年続いた金利低下トレンドは市場参加者に多くの利益をもたらしました。例えば、借り手は金利コストの低下、株式投資家はバリュエーション・マルチプルの上昇、債券投資家は証券価格の上昇といった恩恵にあずかりました。ジョーが先述したように、今回のビジネス・サイクルの間にこの追い風が逆風となる大きなリスクがあります。私は、米国の実体経済が沸き立ち、インフレ率は上昇する状況にあり、FRBは今後数年間で買入を減らして最終的にはバランスシートの規模を縮小していくと考えています。

クレジット投資家にとって、この金利反転は借り手の金利コストの上昇、株式のバリュエーション・マルチプルの低下、債券価格の下落を意味します。現在、デュレーションの長い債券に内在する金利リスクは、実は発行体の信用リスクよりも大きい可能性があると私は考えています。

図表5:10年物米国国債利回り(名目)

出所:FRB、2021年6月7日現在。

デュレーション・リスクをヘッジする方法の1つは、変動金利の担保付シニア債への投資で、長期金利リスクを負うことなく、景気改善からくる投資収益を得られるようになります。実際、変動金利ローンはLIBORなどの基準金利の上昇に伴い、金利上昇による恩恵を受ける可能性があります。ブラックストーン・クレジットでは、変動金利物や借り手の中核資産を担保としたシニア・プライベート・ローンへの投資を優先してきました。これは、予期しない市場混乱が発生した場合でも、当社の投資資産価値を十分に死守できることが多いことを意味します。

要となるセクター選択

クレジット投資は、戦略的かつ戦術的な手法となり得ます。戦略的手法には、セクター選択、格付別アロケーション、デュレーション・エクスポージャーなど、幅広いポートフォリオの意思決定が含まれます。戦術的手法としては、資本構造における返済順位、コベナンツ構造、コール・プロテクションなどのクレジット固有の意思決定要素が含まれます。クレジット投資の意思決定にはこれらの要因がすべて不可欠ですが、急速な技術革新やビジネス革新の時代においては、戦略的なセクター選択が特に重要です。

ブラックストーンは、急成長するセクターと、長期的に追い風を受ける確信度の高い投資テーマへの投資に注力することを、ジョン・グレイ(弊社社長)が明確にしています。これはクレジットでも同様で、ライフサイエンス、ラストマイル物流、再生可能エネルギー、デジタル化、オンラインコンテンツなどを手掛ける企業が、魅力的なリスク調整後リターンを貸し手に提供できるでしょう。

クレジット選別に関しては、プライベート戦略に強みがあります。伝統的な高流動性債券の投資戦略はファンド投資家からの資金フローを止められないため、慎重な投資が困難な場合があるかもしれません。私は、それを「購入して正当化する」戦略と整理しています。ファンドに1億ドルが入ってくると、金利が今後上昇する可能性があると考えていても、あるいは良質なセクターへの十分なエクスポージャーを見つけられなくても、すぐに資金を投資しなければなりません。

一方、プライベート・クレジット戦略では、資金を投じるタイミングと金額を自分達で決定できます。全打席でバットを振る必要はありません。ど真ん中に打ちやすい球が来るのを待てばよいのです。足元の市場環境において、プライベート・クレジットが大きな関心を集めている理由には、非流動性クレジット戦略が持つ、このような選択の余地が挙げられます。

無二のソリューション

プライベート・クレジット戦略は、今回の景気回復期で重要な要素となっている信用リスクや金利リスクのヘッジに適しています。ポートフォリオに変動金利のエクスポージャーを組み込むことで、投資家はデュレーション・リスクをヘッジし、ベンチマークに連動して金利上昇の恩恵を受けることも可能になります。また、プライベート市場で発行される債券の多くは、担保付シニア債であることから、企業の資本構造の上位に置かれており、投資家への全額返済が困難な場合でも、優先的に資金回収することができます。そして、プライベート・クレジット投資家は、長期的に強い追い風を受けてアウトパフォーマンスが見込まれる最善なセクターの発行体のみを対象に、選択的な投資を行うことができます。

本レポートは、ブラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイデルにより執筆されたマーケット・インサイト (2021年6月発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等/ ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地/東京都千代田区丸の内2-4-1 丸の内ビルディング10階

加入協会/日本証券業協会、一般社団法人第二種金融商品取引業協会

The views expressed in this commentary are the personal views of Joe Zidle and Dwight Scott and do not necessarily reflect the views of The Blackstone Group Inc. (together with its affiliates, “Blackstone”). The views expressed reflect the current views of Joe Zidle and Dwight Scott as of the date hereof, and neither Joe Zidle, Dwight Scott, nor Blackstone undertake any responsibility to advise you of any changes in the views expressed herein.

Blackstone and others associated with it may have positions in and effect transactions in securities of companies mentioned or indirectly referenced in this commentary and may also perform or seek to perform services for those companies. Blackstone and others associated with it may also offer strategies to third parties for compensation within those asset classes mentioned or described in this commentary. Investment concepts mentioned in this commentary may be unsuitable for investors depending on their specific investment objectives and financial position.

Tax considerations, margin requirements, commissions and other transaction costs may significantly affect the economic consequences of any transaction concepts referenced in this commentary and should be reviewed carefully with one’s investment and tax advisors. All information in this commentary is believed to be reliable as of the date on which this commentary was issued, and has been obtained from public sources believed to be reliable. No representation or warranty, either express or implied, is provided in relation to the accuracy or completeness of the information contained herein.

This commentary does not constitute an offer to sell any securities or the solicitation of an offer to purchase any securities. This commentary discusses broad market, industry or sector trends, or other general economic, market or political conditions and has not been provided in a fiduciary capacity under ERISA and should not be construed as research, investment advice, or any investment recommendation. Past performance is not necessarily indicative of future performance.

For more information about how Blackstone collects, uses, stores and processes your personal information, please see our Privacy Policy here: www.blackstone.com/privacy. You have the right to object to receiving direct marketing from Blackstone at any time. Please click the link above to unsubscribe from this mailing list.