景気回復への確信は揺るがず

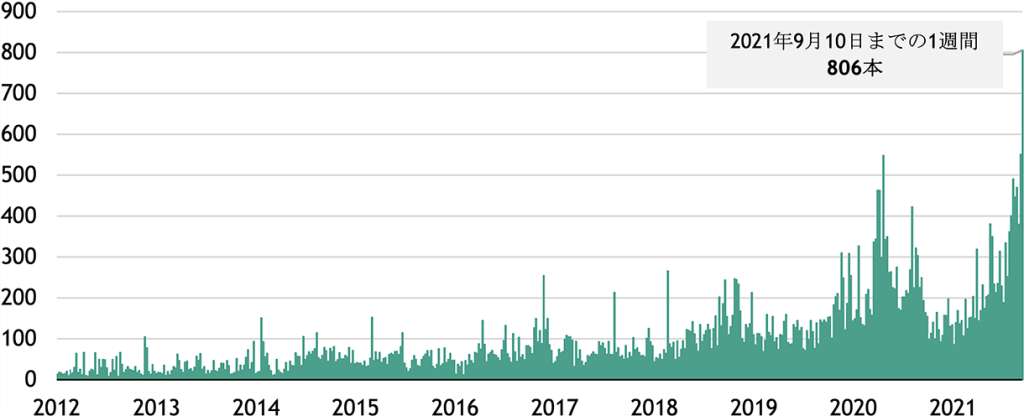

最近私共の目にするほぼ全てのマクロ経済分析レポートにおいて、何らかの形にて経済成長の鈍化というテーマが触れられています。米国の2021年第2四半期GDPは前四半期比で年率6.5%のプラス成長という、平時であれば強いと言える水準を記録したにもかかわらず、市場の事前のコンセンサスはこれよりも200ベーシスポイント近く上の水準に位置していました1。8月には、ミシガン大学消費者信頼感指数が2011年以来の低水準に落ち込み、これは最も悲観的なシナリオをも大きく下回る水準となりました2。このように、多くの指標が予測を下回ったことを踏まえて、多くのエコノミストやアナリストが年内のGDP成長率の見通しを下方修正しています。さらに弱気な見方をする市場参加者からは、スタグフレーションという厄介者が米国に戻ってきたとの声も聞かれます。この「スタグフレーション」という言葉がブルームバーグの最近の記事でどれだけ頻繁に取り上げられているかを見てみましょう。

図表1:「スタグフレーション」という言葉を題材としたブルームバーグの記事の本数の推移

出所:ブラックストーン・インベストメント・ストラテジー、ブルームバーグ、2021年9月10日時点。

とは言え、こうしたマクロ経済指標などの表面的な数字は文脈に沿って理解することが重要です。昨年発表された数字がよく「過去最悪」と評されたのと同様に、今年の春と夏は比較対象となる前年の値が低かったため、サービス業から製造業まで目を見張るような成長率を記録しました。米国は景気回復局面の初期を過ぎたと考えられる今、前年同期比での変化率は地に足がついた水準に落ち着いてきました。マクロ経済指標のボラティリティが高まるという予想については6月号で説明しました。

労働市場のひっ迫、グローバルのサプライチェーンの混乱、中国経済の減速、新型コロナウイルスといった制約を受けている分野は実際、懸念に値します。しかし、私の考えでは、景気回復の基礎的な強さはワクチンの普及と米国の消費者を原動力に維持されています。最近の成長鈍化は、回復への道のりにおけるスピードバンプ(減速帯)であり、我々の信頼を裏切るような回復への無駄な回り道ではありません。この2つの違いは、ポートフォリオ運用に重要な意味合いを持ちます

懸念すべき事項

労働市場の苦境

企業は労働者を切実に必要としていますが、今はその労働者がまったく足りていません。非農業部門の求人数は、3月以降すべての月で過去最高を記録しています。7月には米国の失業者4人に対して5件の求人がありました3。8月の全米自営業者連盟(NFIB)の中小企業雇用調査によると、未充足の求人がある中小企業経営者の割合は過去最高の50%に達しました(過去約50年間の平均は22%4。市場の供給側では労働力人口が2020年6月以降61.4%から61.7%の間で推移しており、2月に比べて1.6ポイント低下しています5。また、7月には過去最高となる398万人が離職しました3。

長期化するサプライチェーンの問題

世界のサプライチェーンのひっ迫した状態が続くことにより輸送コストや投入コストが押し上げられているとともに、在庫や生産の障害にもなっています。船舶による輸送量は、回復する需要を満たすには遠く及ばず、貨物運賃はかつて想像できなかった水準に上昇しています。例えば9月には、パナマ運河を通航できる最大船型の中でも小振りのコンテナ船に1日20万ドルもの料金が支払われましたが、これらの船は2年前にはタダ同然の価格にて売りに出されていたものでした6。図表2の示すように、40フィートのコンテナを上海からロサンゼルスに輸送する場合のスポット価格は現在12,424ドルで、パンデミック前の8倍以上になっています7。また、米国の複数の港湾会社の経営陣が、貨物船の混雑状況は少なくとも2022年の夏までは続くと予想しています8。

図表2:上海=ロサンゼルス間のコンテナ貨物スポット・レート

(米ドル)

出所:ブラックストーン・インベストメント・ストラテジー、ブルームバーグ、ドリューリー・サプライチェーン・アドバイザーズ、2021年9月16日時点。上海からロサンゼルスに向けて出荷される40フィートのコンテナのスポットコンテナ運賃を米ドルで表記。

ブラックストーンの投資先企業においても、労働力とサプライチェーンの両方の制約をリアルタイムで目の当たりにしています。今年第2四半期に実施した調査で、当社の投資先企業の経営者たちもコロナ後の関心事としてサプライチェーンと有能な労働者の新規及び継続雇用を挙げました。調査対象となった米国企業では平均して、賃金と原材料が年率で約4%ほど上昇しているとの結果が報告されました。また、インフレや金利の上昇の影響を体感した大多数の企業のCEOが、それらの影響は自社の業績に影響を与えかねないと答えました9。

世界第2位の経済である中国の減速

中国について、私は特に2つの懸念事項に注視しています。第一に、コロナのデルタ変異株が足元の経済の減速を引き起こしたと考えられる点です。これまでは、中国が新型コロナウイルスの蔓延をいち早く食い止め、世界の回復をリードしてきました。現在は「ゼロ・コロナ」方針に従い、小規模でも集団感染者(クラスター)が発生した場合には、該当地域や区画を完全に閉鎖することで感染拡大を抑制していますが、これらの対応はサプライチェーン上の多くのセグメントに混乱をもたらしています。例えば、世界第3位の交通量を誇る寧波港の複合施設では、新規感染者が1人報告されたことで船舶ターミナルが丸ごと閉鎖され、数十隻の貨物船が立ち往生しました10。中国の問題が米国の景気回復を妨げることはなさそうですが、サプライチェーンの問題が悪化すれば、中国からの輸入に大きく依存する新興市場を中心に、世界の需要に悪影響を与える可能性があります。

第二の懸念事項は、民間セクターに対して導入されうる新たな規制についてです。中国の景気回復の遅れは、短期的な成長率へ再び注目を集めるでしょう。しかし、中国は、国内の経済動向に長期的な観点で展望し、長期的に望ましい結果をもたらすために方法論的な政策変更を展開する傾向があります。中国は大胆な改革と引き換えに、短期的な経済成長率の鈍化を容認する可能性にも備えておく必要があります。

18ヵ月が経ってもなお居座り続ける新型コロナウイルス

バイロン・ウィーンと私は先日専門家との話し合いの場を設けましたが、そこでの議論を踏まえると米国南部でのデルタ変異株の感染者や入院患者はおそらくピークを越えたものと考えています。新学期が始まり、また、寒さで人々が屋内にこもるようになるのに合わせ、これから先デルタ株は米国を北上すると予想しています。それにつれて感染者数そのものは増加すると考えられますが、北東部の各州ではワクチン接種率が高いことも踏まえると、病院の収容力は十分だと考えられます。

世界を見渡すと、新興国では有効性の高いワクチンの普及が遅れていることが回復への脅威となっており、ウイルスのさらなる変異の可能性を高めています。当社のベースケース・シナリオでは、今後の変異種の感染については、米国やその他のワクチン接種率の高い国ではワクチンの普及と自然免疫によって拡散が制限されるため、デルタ変異株よりも被害が少ないと想定しています。しかし、より感染力が強い、または、致死率の高い変異種が発生した場合、現在のワクチンの効果が低下する可能性があります。

楽観視できる理由

ワクチンの普及と有効性が回復の持続を示唆

ありがたいことに、医師、疫学者、政策立案者はコロナとその変異種に対する取り組みを続けています。COVAX(国連が支援するワクチン配布プログラム)は、年内に139の参加国に合計14億回分のワクチンを配布する予定で、そのうち11億回分は9月から12月にかけて配布される予定です11。

また、重要なのは、ワクチンがコロナに対して効果的であるということがわかっていることです。米国では、ワシントン州のデータによると、2回接種完了者のうち、ブレイクスルー感染が発生したのはわずか0.5%です。そのうち、入院が必要となった患者は9%だけでした12。ワクチンの有効性こそが、特にワクチン接種率や自然免疫の獲得が進んでいる地域を中心に、米国に強気の見通しを持つ根拠となっています。その中には、経済の2大原動力であるカリフォルニア州とニューヨーク州も含まれています。また、FDA(米国食品医薬品局)が子どもへのワクチン接種を承認する予定であることも後押しといえます。最も重要なのは、この承認によって子どもたちがコロナの脅威から守られることです。加えて、屋内レストランでの食事や映画鑑賞など、通常の活動に戻りたいという親たちの意欲も高まるでしょう。

米国消費関連セクターに勝算

米国の景気回復に対する私の高い確信度の主な根拠は消費者にあります。米国経済は消費者主導の経済ですが、低金利、パンデミックを受けた債務返済の猶予措置、過去18ヵ月間にわたる政府からの多額の支出移転などの一連の緩和的な政策を受け、米国の家計は歴史的にみても堅調な状況にて今回のパンデミックからの回復局面を迎えています。金融危機後の回復時には5年を要した家計の純資産は既に絶対水準も伸び率も過去最高を記録しています。一方、可処分所得に対して住宅ローンなどの消費者負債の返済に充てられた額を示す家計債務返済比率は、2021年第1四半期に8.2%へ低下し、1980年の調査開始以来、最低の水準となりました13。

その強さは家計簿にも表れています。当座預金を積極的に利用している170万以上の世帯を対象としたJPモルガン・チェース・インスティテュートの調査によると、2021年7月末の現金預金残高の中央値は、2019年の同時期と比較して50%以上高くなっていました。景気刺激策が実施されるたびに、所得水準を問わず全ての家庭で現金残高は増加し、パンデミック前の水準と比較しても依然として高い水準にあります14。

企業は支出を再開

今回の景気サイクルのエンジンとなるのは、家計だけではありません。金融危機後の10年間は個人消費と同様に企業の設備投資も非常に低調となりました。物価、金利、経済成長率のいずれもが回復せず、企業は成長のための投資を行う意欲を失っていました。しかし、現在は状況が違います。FRBが発表する設備稼働率の総合指数は、すでにコロナ禍以前の水準に戻っています15。今回の景気サイクルでは設備投資の拡大に伴う生産高の上昇を受けた、実体経済の健全な成長につながると考えます。例えば、『エコノミスト』によると、世界のハイテク企業は2021年に設備投資を対2019年比で42%増加させると発表されています16。

図表3:実質民間国内総投資額(米国)

(景気後退が開始した前四半期*を100として指数化、季節調整済み・年率)

出所:ブラックストーン・インベストメント・ストラテジー、米国経済分析局、2021年6月30日時点。

*「世界金融危機」は2007年第3四半期を100として指数化、「コロナ危機」は2019年第4四半期を100として指数化。

景気サイクルを見据えた投資家のポジショニング

実体経済の回復を睨んだ実物資産への資産配分

投資家は、実体経済へのエクスポージャーを持つ資産への投資を検討すべきであり、特に歴史的にみても堅調な状況にある米国の消費者セクターと企業の支出増加から恩恵を受けることができる資産が魅力的であると考えます。これは、例えば住宅セクターやそれに付随する商品・サービスのことで、本レポートの8月号にてお伝えしたものです。住宅需要と設備投資の二つが同時に拡大することは、米国の製造業、コモディティ生産者、エネルギー企業にとって紛れもない追い風となるでしょう。もう一つの有望なセクターはEコマースです。Eコマースは、パンデミックを受けて消費者が大挙してオンラインへ移行する前から小売売上高に占める割合が高まっていました。

FRBウォッチ

量的緩和政策を受けて、FRBが購入した米国債は年初からの純発行額のほぼ4分の3に上っています。ご参考までに、2019年の買い入れは純発行額のわずか5%でした17。このような偏った需要環境のもとでは、金利市場からの投資家心理や経済ファンダメンタルズなどシグナルを見極めることが難しくなっています。しかし、間もなく段階的な金融緩和の縮小(テーパリング)が始まり、また、避けることのできない債務上限の引き上げによって追加国債の発行が可能になると予想します。

私の考えでは、FRBからの需要が小幅に縮小する中、ハト派が考えている以上に粘り強いインフレ圧力が重なり、金利が上昇する可能性が高いと予想します。そのような金利環境では、現金や伝統的な固定金利型の債券商品の価値が毀損します。しかし、伝統的な債券の価額は高止まりしており、投資家のポートフォリオはまだ金利上昇の可能性に備えたポジショニングとなっていません。足元世界中のマイナス金利水準で取引されている資産は元本ベースで14.5兆ドルとなっており、昨年12月の高水準からは減少したものの、依然として歴史的に高い水準にあります18。

終わりに:景気循環セクターに着目

足元、株式や債券投資おけるポジショニングについては、景気循環セクターへの配分を選好します。この見解は直近の軟調な経済指標とは相いれませんが、私は回復の初期に市場の注目が「未達」の経済指標に集まりすぎた結果、実体経済の活動の高まりが見えにくくなっているものと考えています。スタグフレーションの懸念が今後もニュースに取り上げられるかもしれませんが、現在は消費者と企業の投資サイクルの始まりである公算が高く、実体経済や実物資産に対して感応度の高い企業が長期的に優れた業績を上げることになるでしょう。

また、特にテーパリングが始まれば、金利は上昇していくと確信しています。そのため、金融関連株や短期または変動金利型の債券など、金利上昇局面に恩恵を受ける資産やセクターを選好しています。また、歴史的にインカム主導の魅力的なリターンが特徴である不動産セクターにも潜在的な機会をもたらす可能性があるとみています。

11月号では、ブラックストーンのプライベート・エクイティ・グループ最高投資責任者を務めるシニア・マネージング・ディレクターのPrakash Melwaniの見解を交えながら、市場のパフォーマンスについて詳しく見ていきます。

- Based on a Bloomberg survey of economists, whose median expectation for 2Q’21 GDP growth was 8.4%.

- University of Michigan, as of 8/27/2021.

- Bureau of Labor Statistics, as of 9/8/2021.

- National Federation of Independent Business (NFIB), as of August 2021.

- Bureau of Labor Statistics, as of 9/3/2021.

- Euroseas, as of 9/8/2021.

- Drewry Supply Chain Advisors, as of 9/16/2021.

- Wall Street Journal, as of 9/5/2021.

- Blackstone proprietary data.

- Reuters, as of 8/13/2021.

- COVAX Global Supply Forecast, as of 9/8/2021.

- Washington State Department of Health, as of 9/8/2021.

- Federal Reserve Board, as of 3/31/2021. Data available on a one-quarter lag.

- JPMorgan Chase Institute, as of September 2021.

- Federal Reserve Board, as of 9/15/2021.

- The Economist, as of 5/25/2021.

- Blackstone Investment Strategy, Securities Industry and Financial Markets Association (SIFMA), and Federal Reserve Board, as of 8/31/2021. SIFMA provides monthly net Treasury issuance data. Federal Reserve Board Treasury purchases are measured as the change in US Treasury securities held outright; weekly data are aggregated at a monthly frequency by averaging.

- Bloomberg, as of 9/20/2021.

本レポートで表明されている見解は、ジョー・ザイデルの個人的な見解であり、必ずしもブラックストーン・グループ(およびその関連会社も含め「ブラックストーン」)の見解を反映しているわけではありません。 表明された見解は、本日現在のジョー・ザイデルの現在の見解を反映しており、ジョー・ザイデルもブラックストーンも、本書に表明された見解の変更について通知する責任を負わないものとします。

ブラックストーンおよびそれに関連するその他の企業は、本レポートで直接あるいは間接的に言及している企業の有価証券を保有している、あるいは有価証券の取引に関与し、その取引に影響を与える可能性があります。またそれらの企業に対してサービスを提供している、あるいは提供する可能性があります。ブラックストーンおよびそれに関連するその他の企業は、本レポートで言及または説明されている資産クラスに係る戦略を、報酬に基づき第三者に提供する場合もあります。 本レポートで言及されている投資概念は、投資家の特定の投資目的および財政状態によっては、不適切な場合があります。

税務上の考慮事項、証拠金要件、手数料、およびその他の取引コストは、本レポートで参照されている取引概念の経済的影響に大きく影響する可能性があるため、投資アドバイザーおよび税理士と慎重に検討する必要があります。 本レポートのすべての情報は、このレポートが発行された日付の時点で信頼できると考えられており、信頼できると思われる公的な情報源から入手したものです。 本書に含まれる情報の正確性または完全性に関して、明示または黙示を問わず、いかなる表明または保証も行いません。

本レポートは、有価証券の売却の申し出または有価証券の購入の申し出の勧誘を行うものではありません。 本レポートは、幅広い市場、業界、セクターの動向、またはその他の一般的な経済、市場、政治情勢について説明しており、ERISAにおける受託者権限の範囲で提供されたものではありません。また、調査、投資アドバイス、または投資推奨として解釈されるべきではありません。 過去のパフォーマンスは必ずしも将来のパーフォーマンスを示唆するものではありません。

ブラックストーンがお客様の個人情報を収集、使用、保存、および処理する方法の詳細については、こちらのプライバシーポリシーをご覧ください。

Market Insights 和訳版

本レポートは、ブラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイデルにより執筆されたマーケット・インサイト (2021年10月4日発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等: ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地: 東京都千代田区丸の内2-4-1 丸の内ビルディング10