成長と、インフレへの長い滑走路

米連邦準備制度理事会(FRB)はついに積極的な利上げサイクルに着手しました。50bpsの利上げ(20年以上ぶりの大幅利上げ)を行い、バランスシートの縮小を開始します。この動きは広く予想されていましたが、それでも市場はボラティリティに翻弄され、S&P500指数は2011年以降で最長の続落を喫し、10年物米国債利回りは3.1%を超える急騰となりましたi。この先の不確実性の高さは、パウエルFRB議長が「ソフトランディング(軟着陸)あるいは、ほぼソフトランディングできる可能性が高い」と発言したことに最もよく表れているのではないでしょうか(FRB議長が「ほぼソフトランディング」という言葉を使ったことに大きな安堵感を覚えなくても、読者が責められる筋合いはないでしょう)。

現在の状況は、「ソフトランディング」を経験した1983年や1994年とは大きく異なるため、FRBには極めて難しい舵取りが求められています。また、イールドカーブの2年債の利回りと10年債の利回りの差が最近逆転したことは大きな警告のサインであり、私はこれを真摯に受け止めています。一方、私たちのチームでは、過去に不況の前提条件となってきた他の指標も複数考慮しており、それらはまだそこまで悪化していません。このため、私は少なくとも短期的には米国の成長を楽観視しており、景気後退が迫っている兆候はないと考えています。

景気後退の十分条件は揃っていない

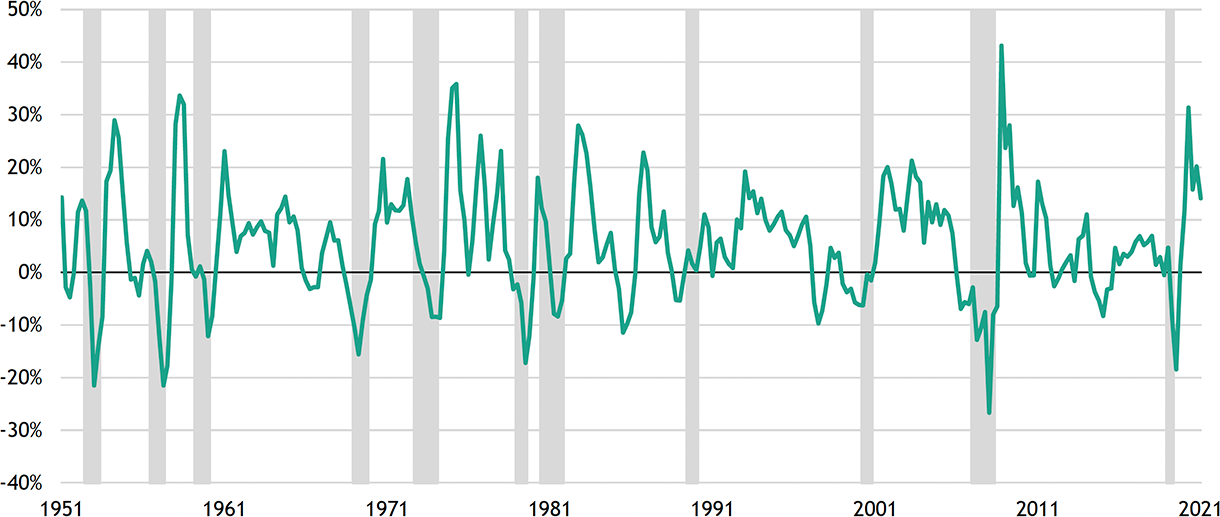

第一の条件は企業業績の悪化です。図表1が示すように、景気後退の兆候として、企業の利益成長率がマイナスに転じてきました。現代の米国経済では利益成長率がプラスの時に景気後退に陥ったことは一度もありません。多くの多国籍大企業にとって収益の大半を生み出している欧州と中国の成長が鈍化していることは、懸念材料といえます。しかし、成長の減速と競争の激化にもかかわらず、利益見通しは依然として比較的良好です。ブラックストーンの投資先企業のCEOは、収益やEBITDAの成長について概して楽観的で、いずれも今年と2023年に前年比でプラス成長を維持するとの見方が大勢ですii。

図表1:米国企業の利益成長率

(前年同期比)

出所:ブラックストーン・インベストメント・ストラテジー、米経済分析局、2021年12月31日時点。企業の税引前利益に在庫評価および資本消費調整額を加味しています。

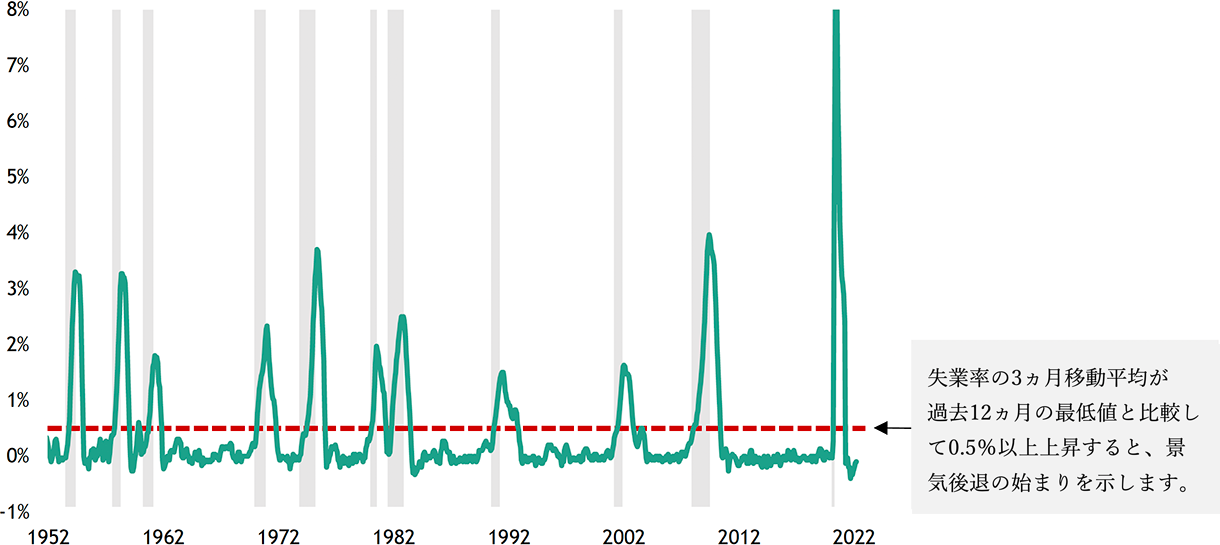

第二の前提は失業率の再上昇です。図表2は、元FRB研究員のクラウディア・サームにちなんで名付けられたサーム・ルールによる景気後退指標を示しています。この指標によると、現在は景気後退を示唆するような労働市場の状況からはまだかなり遠いようです。新規失業保険申請件数は過去に比べ少なく、1960年代以降に見られなかったほどの低水準です。一方、求人は絶対的にみて歴史的な高水準が続き、失業者1人あたり約1.7人の求人があります。

図表2:サーム・ルールに基づく景気後退指標

(失業率の3ヵ月移動平均、過去12ヵ月の最低値に対する相対値)

出所:ブラックストーン・インベストメント・ストラテジー、米労働統計局、クラウディア・サーム、2022年3月31日時点の情報です。

成長を楽観視する理由

先ほど述べたように、私は最近のイールドカーブの逆転は厄介だと見ていますが、経済にはまだ勢いがあります。家計のバランスシートは引き続き良好ですし、労働市場も堅調で、企業は雇用を維持しています。また、利益成長率も引き続き拡大基調にあります。これらを鑑み、私は経済成長については「見込みが高い」、景気後退のリスクについては「見込みが低い」という立場を取ります。現在の景気サイクルの先にはまだ長い滑走路が伸びていると考えるためです。

インフレは「ピーク」、しかしランレートは上昇

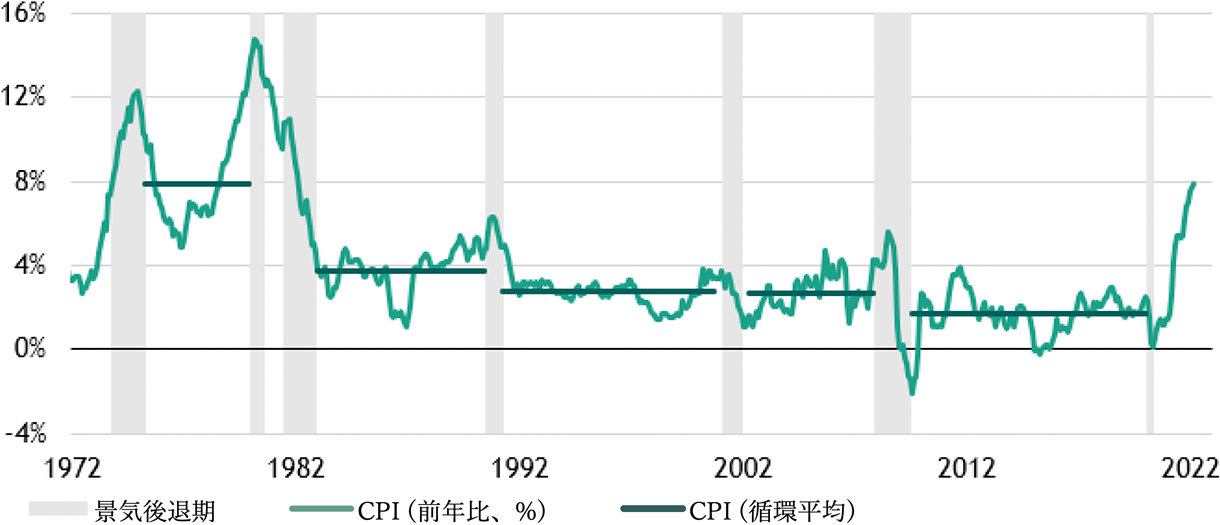

新型コロナウイルス感染症の世界的大流行(パンデミック)は、中央銀行の過剰流動性供給や大規模な景気刺激策、労働市場の逼迫やサプライチェーンの混乱など、歴史的な異常事態をいくつも引き起こしました。それが各々に作用して今日のインフレの勢いを加速させました。直近では、ウクライナ戦争がコモディティの価格ショックを引き起こし、物価を上昇させています。また、中国の人口構成の悪化や脱グローバル化など、より構造的なトレンドが重なっていることも要因の一つです。私は、インフレ率は時間とともに低下すると予想していますが、この景気サイクルを通じたインフレ率は、消費者物価指数(CPI)の上昇率が平均2.8%であった1990年代並みになると考えています(図表3参照)。

図表3:景気循環と米CPIの上昇率

(前年同期比、%)

出所:ブラックストーン・インベストメント・ストラテジーによる計算、米労働統計局、2022年2月28日時点。網掛け部分は、全米経済研究所(NBER)の情報に基づく景気後退期を示します。

構造的に高い金利水準が正当化される

マイナス金利は歴史的に見て異常であり、正常に機能する経済では通常、実質金利は0.75%から1.00%の範囲に収まります。FRBがパンデミック関連の支援を止め、インフレを抑制しようと利上げに踏み切った今、イールドカーブ全体が上方にシフトし、再びスティープ化すると予想されます。このシナリオでは、10年債利回りは3%台半ばが妥当だと考えています。

各種資産クラスでデュレーション短縮

過去数回の景気サイクルの主流であった低成長・低金利の投資環境に慣れた私たちにとって、金利上昇とインフレの世界での投資は非常に新鮮に感じられるでしょう。デュレーションの管理が非常に重要となってきます。また、資産がキャッシュフローを増加させる力を持つかどうかも重要です。例えば、不動産で言えば、長期の賃貸ではなく短期の賃貸に出すことを選択することを意味します。変動金利のクレジットは固定金利をアウトパフォームすることが期待されます。パブリック市場やプライベート市場の株式では、資産クラスを問わずフリーキャッシュフローを成長させることができる企業は、収入が遠い将来に偏っている投資対象に勝てるはずです。最後に、(エネルギー関連事業のうち)川中事業に特化したMLP(マスター・リミテッド・パートナーシップ)のケースを再検討したいと思います。私たちの目には、ファンダメンタルズは引き続き堅調に映り、これらの資産の多くは高い利回りとそれを伸ばす可能性を提供できると考えられます。

i. Source: Bloomberg, as of May 6, 2022.

ii.Source: Blackstone, as of March 31, 2022. Certain information herein has been derived from surveys of certain Blackstone portfolio companies. Such surveys were not scientifically conducted and are not necessarily a representative sample of companies in Blackstone’s portfolio or across industries, geographies, or any other category or metric. The views expressed by the portfolio companies reflect the current views of those companies and may be different if provided by different portfolio companies. Blackstone does not undertake any responsibility to advise you of any changes in the views expressed herein.

本レポートで表明されている見解は、ジョー・ザイデル、タイラー・ベッカーの個人的な見解であり、必ずしもブラックストーン・グループ(およびその関連会社も含め「ブラックストーン」)の見解を反映しているわけではありません。 表明された見解は、本日現在のジョー・ザイデル、タイラー・ベッカーの現在の見解を反映しており、ジョー・ザイデルもタイラー・ベッカーもブラックストーンも、本書に表明された見解の変更について通知する責任を負わないものとします。

ブラックストーンおよびそれに関連するその他の企業は、本レポートで直接あるいは間接的に言及している企業の有価証券を保有している、あるいは有価証券の取引に関与し、その取引に影響を与える可能性があります。またそれらの企業に対してサービスを提供している、あるいは提供する可能性があります。ブラックストーンおよびそれに関連するその他の企業は、本レポートで言及または説明されている資産クラスに係る戦略を、報酬に基づき第三者に提供する場合もあります。 本レポートで言及されている投資概念は、投資家の特定の投資目的および財政状態によっては、不適切な場合があります。

税務上の考慮事項、証拠金要件、手数料、およびその他の取引コストは、本レポートで参照されている取引概念の経済的影響に大きく影響する可能性があるため、投資アドバイザーおよび税理士と慎重に検討する必要があります。 本レポートのすべての情報は、このレポートが発行された日付の時点で信頼できると考えられており、信頼できると思われる公的な情報源から入手したものです。 本書に含まれる情報の正確性または完全性に関して、明示または黙示を問わず、いかなる表明または保証も行いません。

本レポートは、有価証券の売却の申し出または有価証券の購入の申し出の勧誘を行うものではありません。 本レポートは、幅広い市場、業界、セクターの動向、またはその他の一般的な経済、市場、政治情勢について説明しており、ERISAにおける受託者権限の範囲で提供されたものではありません。また、調査、投資アドバイス、または投資推奨として解釈されるべきではありません。 過去のパフォーマンスは必ずしも将来のパーフォーマンスを示唆するものではありません。ブラックストーンがお客様の個人情報を収集、使用、保存、および処理する方法の詳細については、プライバシーポリシーをご覧ください。

Market Insights 和訳版

本レポートは、ラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイデルにより執筆されたマーケット・インサイト (2022年5月16日発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等: ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地: 東京都千代田区丸の内2-4-1 丸の内ビルディング10階

加入協会: 日本証券業協会、一般社団法人第二種金融商品取引業協会