住宅市場が語る経済成長のストーリー

毎年夏のこの時期になると、同僚のバイロン・ウィーンがロングアイランド東部でベンチマーク・ランチ・シリーズを開催し始めます。そこで交わされる対話はいつも興味深く、示唆に富み、型破りなアイディアに満ちていると感じます。持ち上がった主なテーマは、例年通りバイロンが9月のエッセイで紹介します。ランチ・シリーズは、私たちが年初に毎年発表している「10大サプライズ予想 」の準備の非公式な始まりでもあります。

私が今年提案しようと考えている「市場コンセンサスから外れたアイディア」に、米国の成長と物価はまだピークに近づいていないというものがあります。高騰していたコモディティ価格は下落し、インフラ法案が可決される公算をよそに、政策による景気刺激は年後半に縮小が予定される中、マクロおよび市場データの極端な変動は収まり始めています。こうした動きを受けて、一部の市場観測筋からは「リフレ・トレードは終わった」との声が上がりました。米国国債市場を見ると、成長鈍化と長期的なインフレ率低下の予想を受けて、10年物利回りは約40ベーシス・ポイント下落しています。

しかし最近、私は成長率にそれほど注意を払っていません。パンデミック後の急速な回復ペースが緩まるのは以前から明らかでした。むしろ、資材価格の調整やサプライチェーンの制約緩和が進む中で、供給と需要の不一致が解消され、将来の経済成長の追い風が吹きつつあると考えています。より注視すべきは活動レベルであり、それは元気な消費者、企業、州政府・地方自治体にしっかりと支えられています。6月のエッセイに書いたように、力強い経済活動が後押しとなって、回復の原動力が政策からファンダメンタルズへ上手く引き継がれると期待しています。

そこのマンションはいくら?

データのボラティリティと成長懸念に直面している分野に、米国の住宅市場が挙げられます。需要と供給になかなか折り合いが付かず、価格は2020年夏以降上昇しています。「入札戦争」や現金しか受け付けない物件など、住宅市場のひっ迫を示す話がよく聞かれます。18ヵ月前には想像もできなかったようなディストピア的な展開を受け、不動産仲介業者の中にはビデオ会議システムのZoomを使って、宝くじ式に購入者を選択する会社もありますi。

第一に、新型コロナウイルス感染症を受けたロックダウンにより、米国の南部や西部への移住の流れに拍車がかかりました。これらの地域では、人口密度の高い都市部に比べ、中規模都市や郊外で広々とした住空間をより低価格で手に入れられます。第二に、政府の支出移転が進んだ一方で、消費者の支出機会が限られていたことによって、個人の貯蓄が増えました。そのため、遂に住宅購入の頭金を払えるようになった人もいます。第三に、住宅ローン金利は歴史的な低水準で依然推移しています。経済が成長し、物価が上昇しているにもかかわらず、30年固定金利は3%を下回っていますii。

桁違いの需要は3つの要因が主導

第一に、新型コロナウイルス感染症を受けたロックダウンにより、米国の南部や西部への移住の流れに拍車がかかりました。これらの地域では、人口密度の高い都市部に比べ、中規模都市や郊外で広々とした住空間をより低価格で手に入れられます。第二に、政府の支出移転が進んだ一方で、消費者の支出機会が限られていたことによって、個人の貯蓄が増えました。そのため、遂に住宅購入の頭金を払えるようになった人もいます。第三に、住宅ローン金利は歴史的な低水準で依然推移しています。経済が成長し、物価が上昇しているにもかかわらず、30年固定金利は3%を下回っていますii。

限定的な供給が価格を押し上げ

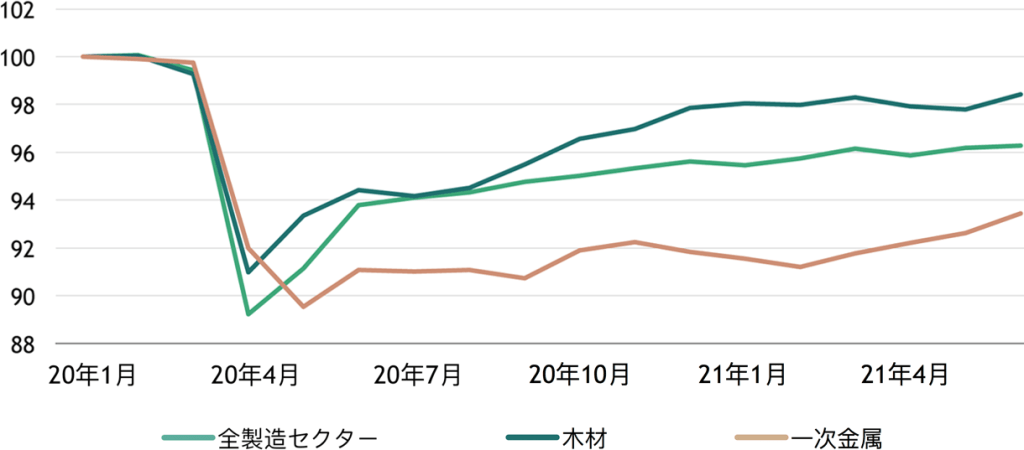

コモディティ価格の高騰と労働力不足は、建設コストの増加を意味します。世界各地で経済活動が再開されたばかりの時期には、空っぽの輸送用コンテナが海上で足止めを食った貨物船に置かれ、港に入れるのを待っていました。建設会社や個人の自宅改修の需要への対応に製材会社が四苦八苦する中、木材の価格は急騰しました。また、米国の製造業は2020年の夏と秋に雇用の回復が進まず、パイン材や釘の大量生産に従事する労働者が減少しました(図表1参照)。

図表1:一部の製造セクターにおける雇用者数

(2020年1月時点を100とする、季節調整済み)

出所:ブラックストーン・インベストメント・ストラテジー、米国労働統計局、2021年6月30日現在。

価格は上昇、消費者心理は後退

この供給と需要の不一致の結果は、住宅市場で確認できます。新築一戸建て価格の中央値は、前年比ベースで6月は6%上昇に収まりましたが、2021年4月には22%上昇、5月にも20%上昇しました。中古住宅価格は6月に前年比23.4%と桁外れに上昇し、過去最高の363,300ドルに上りましたiii。このような価格圧力を背景に、住宅が買い時だと考える人の割合は、1982年以来、最も低い水準となっています。当時は住宅ローン金利が14%を超え、インフレ率が2桁台でしたiv。6月の新築・中古住宅の販売は鈍化し、ダウンサイドのサプライズとなりました。

バブル到来?

グーグル検索でも、「住宅バブルに入っているのか」といったフレーズの検索が急増中です。気をもみ始めているのは、にわか市場ウォッチャーだけではありません。ボストン連邦準備銀行のエリック・ローゼングレン総裁は6月に、住宅価格と、連邦準備制度理事会(FRB)が継続するモーゲージ担保証券(MBS)購入のペースについて懸念を表明しました。「熱狂」について警告し、政治家や投資家に「住宅市場で起こっていることに細心の注意を払うよう」求めましたv。

住宅市場への確信

住宅価格は上昇し、地合いは悪化していますが、私は今後10年間の住宅市場の動向に引き続き明るい見通しを持っています。これは、昨年の夏以降に見られたような急速な住宅価格の上昇が続くということではありません。むしろ、パンデミックによる制約が徐々に取り払われることで供給が促進されるとともに、世帯形成や人口動態による追い風が旺盛な需要を後押しすると考えられます。私は、この均衡化が、より健全で持続可能なペースでの住宅建設と住宅購入の継続的な伸びを支え、実質的な経済成長にプラスの影響を与えると考えています。

住宅供給は改善の見込み

重要な点として、サプライチェーンの制約が今後1~2年の間に解消されていく中で、材料価格は正常化すると予想します。2021年7月限の材木先物取引は2020年5月から2021年5月の間に373%増加し、その後59%減少しましたvi。これは需要の減少(パンデミックによる行動制限の緩和を受けた米国家庭での大工仕事の減少)と供給の増加(ここ数ヵ月で製材所が生産能力の回復を始めたこと)が組み合わさった結果だと思います。製造業の生産が復活し、港湾労働者の採用が増え、海上物流がパンデミック前の水準に戻ることで、世界のサプライチェーンの緊張も緩和されるでしょう。

ミレニアル世代が登場!

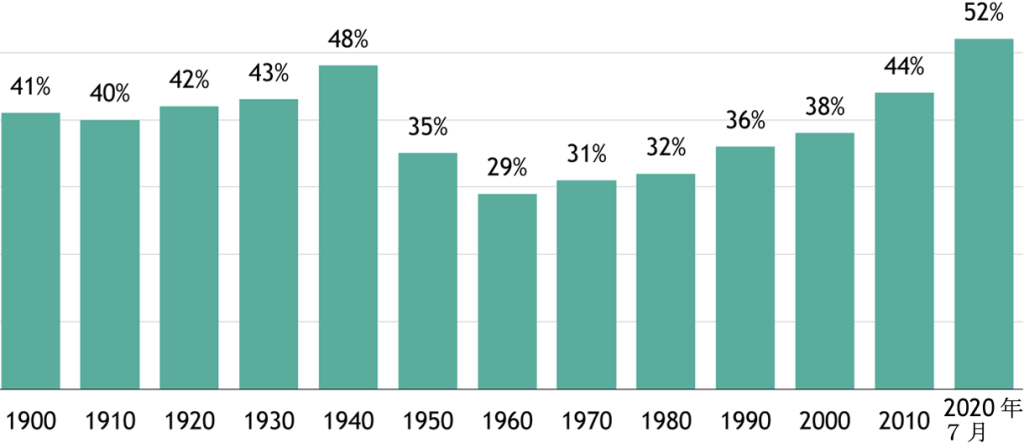

需要面で注目すべき構造的な傾向は、コロナ禍で実家に戻る割合が突出していた若年成人の行動です。2020年に実家に住む若者の割合は、この指標の統計開始後で最高となりました(図表2参照)。私は米国がパンデミックから脱却し、ミレニアル世代が壮年に入る中でこのパターンが逆転すると予想します。2021年から2024年にかけて、毎年約500万人のミレニアル世代が30歳を迎え、住宅購入の適齢期に入りますvii。しかし、ミレニアル世代は親が手放した家に移り住むというわけにはいきません。過去20年間、米国の不動産シェアにベビーブーム世代が占める割合は他のどの世代よりも大きく、最も安定していましたviii。すなわち、若いアメリカ人がマイホームを手に入れるためには、住宅がもっと建築されなければならないのです。

図表2:親と同居している米国の若年成人

(18~29歳の総人口に占める割合)

出所:ブラックストーン・インベストメント・ストラテジー、ピュー・リサーチ・センター。世帯内で少なくとも1人の親と同居している若年成人を表します。1900~1990年の割合は、10年ごとの国勢調査で測定された世帯人口に基づいています。2000年と2010年の調査結果は、人口動態調査(CPS:Current Population Survey)の年間平均の集計を表しています。2020年7月分は2020年CPSの月間ファイル(IPUMS)に基づきます。

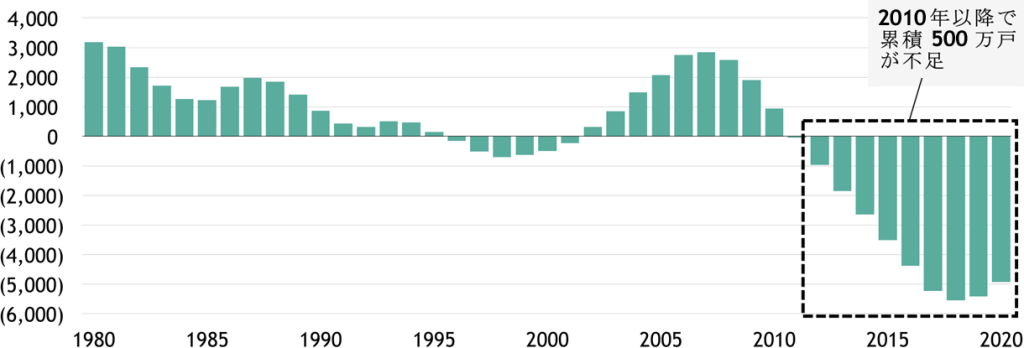

こうした住宅需要は、複数年にまたがるもう一つの傾向を逆転させるのに役立つでしょう。世界金融危機に先立つバブルとその崩壊の後、米国の住宅市場は慢性的な建設不足の時期に入りました。最近の報告では、2001年以降の住宅の「建設不足数」は550万~680万戸と推定されています(図表3参照)ix。

図表3:過去の平均と比較した新築住宅完成数の余剰(不足)状況

(単位:千戸、直近10年の合計)

出所:ブラックストーン・インベストメント・ストラテジー、米国国勢調査局、米国住宅都市開発省、2021年5月31日現在。「新築住宅完成数」とは、各暦年に完成した民間の新築住宅総戸数のことで、完成した戸数の月別の平均値(季節調整済み年率換算値)として算出されます。「過去の平均」は1968年から2020年までの年間住宅完成数の平均です。

この需給ギャップを受けて、販売に回る住宅在庫は着実に減少し、2020年末に最低水準に達しました。また、集合住宅についても構造的な建築不足が見られてきました。私のチームの試算では、過去の平均と比較して、集合住宅では2010年以降の累積で約110万戸が不足していますx。住宅建設は周期的な単純波形に沿って増減することが多く、ここ10年の低調さと、若い世代からの新たな需要が相まって、新しい建築サイクルの始まりを示していると考えます。

金融緩和策が縮小された後の住宅ローン金利

バイロンと私は、景気回復の過程で金利が構造的に上昇すると予想しています。私たちの見解では、FRBの量的緩和がもたらした足元の国債市場の歪みは、2022年初頭に緩和縮小(テーパリング)が始まるとともに解消が進んでいきます。テーパリングを通じて、債券市場から超過需要が消失し、利回りは回復するでしょう。その場合、住宅ローンの金利は現在の底辺から上昇する公算が高いといえます。しかし、過去の水準に照らせば、金利の上昇余地は十分にあります。

また、大半の人には住宅に関して2つの選択肢があることを忘れてはなりません。購入か、賃貸かです。米国の住宅不足が解消するには何年もかかるでしょう。新築住宅の建設には以前より長い期間がかかることを考慮すれば尚更です。一戸建て住宅の建築許可を受け、建築を完了するまでに必要な平均期間は2020年に合計で7.8ヵ月と歴史的高水準に達し、また、2010年以降でみると最長となりましたxi。こういった制約を背景に、多くの住宅購入者予備軍は賃貸を選択することになるでしょう。特に、大量の需要と供給が今後積みあがると予想される、構造的な人口動態の追い風が吹いている地域では賃貸が選ばれると考えられます。南部や西部の「スマイル・ステイツ」を含むそのような地域は一般に、海岸沿いの州に比べ人口密度が低く、生活費も低く抑えられます。今後の展開としては、家賃の爆発的な回復が広がり、これが今後の景気サイクルにおける「長引く」インフレの要因になると考えられます。

投資家のための持続的な住宅サイクルへの備え

住宅市場が活性化すると、米国経済にも乗数効果が波及します。投資家は、自身のポートフォリオがその恩恵を受けられるようになっているかを熟考すべきです。

イケアはミートボールだけでなく、家具の買い物にも

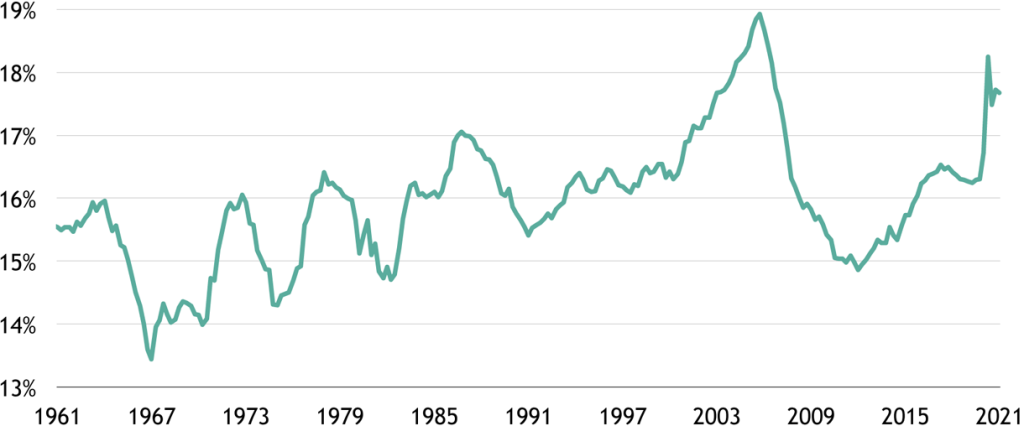

住宅市場は主に2つの支出をもたらします。1つ目は、建設費、改装費、仲介手数料で、これを住宅の固定投資と呼びます。2つ目は賃貸料、公共料金および、住宅所有者に帰属する賃貸料や公共料金の支払いです。この2つの分野の合計が米国のGDPに占める割合は、2000年代初頭の住宅バブル期には約19%に急増加、金融危機時には急減少し、2021年第1四半期時点には17.7%まで回復しました(図表4参照)。健全な家計のバランスシートは、第二次世界大戦後の米国で最高水準の財政刺激から勢いを得て、上述の支出が今後の景気サイクルで記録を更新する後押しとなるでしょう。

図表4:米国における住宅関連支出

(GDP比、季節調整後)

出所:ブラックストーン・インベストメント・ストラテジー、米国経済分析局、2021年3月31日時点。米国の名目GDPに占める民間住宅固定投資と住宅・光熱費(個人消費支出の一部)の合計額の割合を表します。

不動産市場の活況は、経済に大きなプラスの波及効果があります。ある試算では、不動産および賃貸リース・セクターの生産高100万ドルごとに22.6人の雇用が創出されます。そのうち90%以上が間接雇用であり、あらゆるセクターの中で雇用乗数が最も高くなっていますxii。住宅産業の継続的な好況により恩恵を受けるのは、新築住宅の建設に参加する製造会社や建設会社です。そして、家が1軒建つたびに、多額の裁量支出が伴います。2021年第1四半期にアメリカ人が家具や耐久消費財に費やした金額は1,120億ドルで、これは米国にある1億4,000万戸の1戸あたり800ドルに相当します。

当社ポートフォリオからの洞察

私たちは、ブラックストーンの投資チームと協力して、マクロ・トレンドの影響が大きいセクターについて考える機会がよくあります。そして、最近当社が発表した投資案件のうち2件は、住宅建設と住宅購入という2つの構造的な傾向が続く可能性が高いという私の見解を反映しています。2月には、ブラックストーンが運用するプライベート・エクイティ・ファンドが、インテリア・ロジック・グループ・ホールディングス(国内最大級の住宅建築業者にインテリアデザイン、サプライチェーン、施工管理ソリューションを提供するデータ主導型プロバイダー)を買収することで合意したと発表しました。さらに6月には、ブラックストーンが運用する不動産ファンドが、全米に17,000軒以上の住宅を所有するホーム・パートナーズ・オブ・アメリカ(HPA)を買収する計画を発表しました。多くの国民が一戸建てに住むことに憧れたとしても、まだ持ち家を購入する準備はできていないかもしれません。その場合、希望者が不動産屋で選んだ物件をHPAが購入し、賃貸借することができます。最も重要なのは、借り手には将来HPAからこの物件を購入する権利があることです。

また、当社の資産管理チームからも、優れたパフォーマンスを実現する源となる現場目線の知見を得ています。足元では、郊外の市場がそれに該当します。相対的な価格の低さ、土地の広さ、税金の低さなどの追い風を受けて、以前から見られた南部や西部への移住パターンがパンデミックで一層加速しています。また、販売市場だけでなく、賃貸市場も活気づいています。高所得者は郊外に引っ越すことで、占有面積を広げても所得に占める家賃の割合を抑えることができます。成長中の地域であっても、です。実際、当社の内部データによると、ブラックストーンの不動産ポートフォリオ全体でみた全国の新規入居者の収入に対する家賃の割合は過去18ヵ月でわずかに低下していますxiii。

パンデミックからの脱却に伴うもう1つの大きなトレンドは再都市化です。特にシアトルやデンバーなどの「ゲートウェイ」都市では、この傾向が顕著です。これらの地域では、パンデミックをきっかけに大規模な人口が流出し、戸建てや賃貸の市場に深刻な影響が出ました。企業や文化施設、公共交通機関の明かりが消え、「米国の都市は死んだ」と評する専門家もいました。しかし、全国的にワクチンが普及し、ロックダウンが解除されたことで、大都市でも需要が回復しつつあります。ニューヨーク市では、今年6月の新規賃貸契約数が、少なくとも2008年以降のどの月よりも多くなりましたxiv。ブラックストーンの不動産部門が保有する資産を見ると、2021年7月のニューヨーク市での賃貸申込は2019年の同月比で115%増加しましたxv。

ブラックストーンが、重要な人口動態の変化に追い風を受けて住宅市場が活性化することを見越して投資を行うように、投資家も、自身のポートフォリオが賃料の上昇や住宅建設、米国の若者による不動産取得の需要拡大の恩恵を受けられる方法を模索すべきです。健全な住宅市場をを維持するためには、住宅価格の上昇ペースが急速である必要はないからです。

i New York Times, as of 5/29/2021.

ii Freddie Mac, as of 7/8/2021.

iii U.S. Census Bureau, as of 6/30/2021 (new homes); National Association of Realtors, as of 6/30/2021 (existing homes).

iv University of Michigan Consumer Survey, as of 6/30/2021. Represents the share of respondents answering “good” in response to the question, “Generally speaking, do you think now is a good time or bad time to buy a house?”

v Financial Times, as of 6/28/2021.

vi Chicago Mercantile Exchange, as of 7/14/2021. Represents the price of the July 2021 random length lumber futures contract.

vii Forbes, as of 2/17/2021.

viii Federal Reserve Board of Governors, as of 6/21/2021.

ix National Association of Realtors, as of 6/16/2021.

x Source: Blackstone Investment Strategy, U.S. Census Bureau, and U.S. Department of Urban Housing and Development, as of 12/31/20. “Multifamily” represents total units less single-family units. The “historical average” is the average of annual housing completions from 1968 to 2020. “Cumulative shortfall” represents the difference between annual multifamily housing completions and the historical average, summed over the ten-year period from 2010-2020.

xi Census Bureau, as of 12/31/2020.

xii Economic Policy Institute, as of 1/23/2019. Indirect jobs include “supplier jobs” (materials and capital services supplier jobs) and “induced jobs” (jobs supported by respending of income from direct jobs and supplier jobs, as well as public sector jobs supported by tax revenue).

xiii Blackstone and LivCor Proprietary Data, as of 6/25/2021.

xiv Douglas Elliman, as of 6/30/2021.

xv Blackstone Proprietary Data, as of 7/28/21.

The views expressed in this commentary are the personal views of Joe Zidle and Dwight Scott and do not necessarily reflect the views of The Blackstone Group Inc. (together with its affiliates, “Blackstone”). The views expressed reflect the current views of Joe Zidle and Dwight Scott as of the date hereof, and neither Joe Zidle, Dwight Scott, nor Blackstone undertake any responsibility to advise you of any changes in the views expressed herein.

Blackstone and others associated with it may have positions in and effect transactions in securities of companies mentioned or indirectly referenced in this commentary and may also perform or seek to perform services for those companies. Blackstone and others associated with it may also offer strategies to third parties for compensation within those asset classes mentioned or described in this commentary. Investment concepts mentioned in this commentary may be unsuitable for investors depending on their specific investment objectives and financial position.

Tax considerations, margin requirements, commissions and other transaction costs may significantly affect the economic consequences of any transaction concepts referenced in this commentary and should be reviewed carefully with one’s investment and tax advisors. All information in this commentary is believed to be reliable as of the date on which this commentary was issued, and has been obtained from public sources believed to be reliable. No representation or warranty, either express or implied, is provided in relation to the accuracy or completeness of the information contained herein.

This commentary does not constitute an offer to sell any securities or the solicitation of an offer to purchase any securities. This commentary discusses broad market, industry or sector trends, or other general economic, market or political conditions and has not been provided in a fiduciary capacity under ERISA and should not be construed as research, investment advice, or any investment recommendation. Past performance is not necessarily indicative of future performance.

For more information about how Blackstone collects, uses, stores and processes your personal information, please see our Privacy Policy here: www.blackstone.com/privacy. You have the right to object to receiving direct marketing from Blackstone at any time. Please click the link above to unsubscribe from this mailing list.

Market Insights 和訳版

本レポートは、ブラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイデルにより執筆されたマーケット・インサイト (2021年8月発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等: ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地: 東京都千代田区丸の内2-4-1 丸の内ビルディング10階

加入協会: 日本証券業協会、一般社団法人第二種金融商品取引業協会