インフレ低下への道のりは平坦ではない

インフレ率が高いときは、ボラティリティも高まりやすいものです。それなのに、ここしばらくは、連邦準備制度理事会(FRB)が目標とするインフレ率まで概ね直線的に低下するというのが大方の予想となっていました。1月の消費者物価指数(CPI)は、道のり平坦ではないことを示唆する内容でした。発表された指数は、市場が期待してきたFRBの政策転換がすぐには起こらない可能性を示す証拠であったと、私は見ています。短期間に賃金圧力が緩和すると考える程には、労働市場のひっ迫は解消していません。

「変動しやすい」インフレ品目の価格上昇は一段落

ある程度のディスインフレは常に織り込まれていました。一世一代とも言える規模の、パンデミックによるサプライチェーンの混乱がやがては解消するはずだったからです。このサプライチェーンの問題は、在庫管理から港湾物流に至るまで、あらゆるものに難題を突き付けました。住宅価格は、これまで市場データには表れてきていませんが、近いうちに反映され始め、総合インフレ率を緩和するのに役立つでしょう。

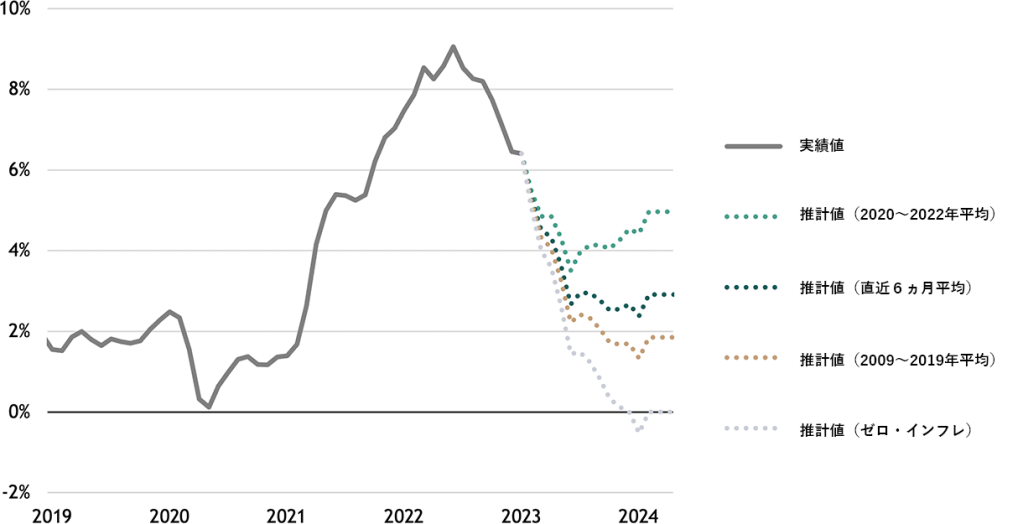

また、ベース効果も重要な役割を担います。前年比のインフレ率が現在のペースで維持されるためには毎月0.9%の上昇が必要となりますが、これはコロナ禍以前の平均値である0.15%の6倍に相当します。それでも、1月のCPIは前月比0.5%上昇し、これを入れると直近6ヵ月間の前月比平均は0.24%になりました。このペースで行くと、図表1に示すように、前年同月比のインフレ率は3%程度に落ち着くことになります。この通りにはならないかも知れませんが、インフレ率低下の道のりは多くの人が予想する以上に道のりは平坦ではないものとなる公算が高いでしょう。

図表1:米国CPI(前年同月比)の将来予測

(過去の様々な時期の平均的な前月比増加率に基づく推計値)

出所:米労働統計局、ブラックストーン・インベストメント・ストラテジーによる計算、2023年1月31日時点。2023年1月31日以降のデータはすべて仮定のものであり、各期間の実際の過去データに基づく様々な月次上昇率を前提としています。

私は、こうしたディスインフレが一巡した後は、それ自体では物価上昇率をFRBの目標である2%に戻すのには不十分だと考えています。歴史的にひっ迫している労働市場の抑制がインフレとの戦いの次なる段階であり、より大きなコストがかかるものになると思います。

賃金抑制はより難易度が高い

1月の雇用統計は、過熱した労働市場を冷やし、賃金の伸びを鈍らせるために、より多くの手が打たれなければならないことを示しました。賃金上昇率は5%まで低下しましたが、FRBが安堵するにはまだ高すぎます。雇用コスト指数は、経時的な変化などを調整できることから「ゴールドスタンダード(最も標準的な指標)」と呼ばれるものですが、歴史的に高い率で上昇を続け、時系列で力強く伸びています。労働需要は供給を大きく上回っており、コロナ禍前のトレンドと比較すると、求人は数百万人増え、働き手は数百万人減少しています。また、労働市場の離職率も高止まりしています。1月の失業率は3.4%と50年ぶりの低水準になりましたが、これは賃金上昇率の大幅な緩和とはどうしても整合しません。

労働市場に対するブラックストーン独自の視点

ブラックストーンは全体で約250社の投資先企業を所有しており、業界やセクターを横断して合計で約70万人の従業員を雇用しています。四半期ごとに、投資先企業のCEOの一部を対象にアンケート調査を実施していますが、労働市況に関する有益な示唆がいつも得られます。2022年第4四半期の調査は特に示唆に富むもので、アンケート回答者が2023年に一桁台半ばの賃上げを見込んでいることが分かりました。2022年に比べて低下しているものの、コロナ禍前の平均が一桁台前半に近かったのとはかなり対照的です。

調査回答者は冷え込みの初期の兆候を報告

アンケートに回答した企業における求人は、雇用状況の改善と同時に採用ニーズが落ち着いたことを受けて、コロナ期につけた最高水準から減少しています。しかし、求人は依然としてコロナ前の水準を上回っており、アンケートに回答したCEOは概して今後も労働力の増強を見込んでいることを明かしました。また、アンケート調査対象のCEOは全体的な景況感の軟化を予想しており、これは労働力確保の競争がやや弱まることを意味します。

私は、現在の賃金上昇は金利の上限を押し上げる可能性が高いと考えています。3月に0.5%の利上げが行われるという憶測が市場に忍び寄る中、私が注目しているのは利下げのタイミングです。この点について、私はまだコンセンサスに対して「行き過ぎ」の見方をしています。1月の「びっくり10大予想」に書いたように、FRBは「政策転換」という言葉を「一過性」という言葉とともに棚上げするかもしれません。投資家は引き続き警戒し、ポートフォリオのデュレーション管理に細心の注意を払うべきだと、考えます。インフレ率低下の道のりは不安定で、金利の上昇は長期化が見込まれるため、デュレーションの長期化を急ぐことが賢明とは言い切れないでしょう。

本レポートで表明されている見解は、ジョー・ザイドル、タイラー・ベッカーの個人的な見解であり、必ずしもブラックストーン・グループ(およびその関連会社も含め「ブラックストーン」)の見解を反映しているわけではありません。 表明された見解は、本日現在のジョー・ザイドル、タイラー・ベッカーの現在の見解を反映しており、ジョー・ザイドルもタイラー・ベッカーもブラックストーンも、本書に表明された見解の変更について通知する責任を負わないものとします。

ブラックストーンおよびそれに関連するその他の企業は、本レポートで直接あるいは間接的に言及している企業の有価証券を保有している、あるいは有価証券の取引に関与し、その取引に影響を与える可能性があります。またそれらの企業に対してサービスを提供している、あるいは提供する可能性があります。ブラックストーンおよびそれに関連するその他の企業は、本レポートで言及または説明されている資産クラスに係る戦略を、報酬に基づき第三者に提供する場合もあります。 本レポートで言及されている投資概念は、投資家の特定の投資目的および財政状態によっては、不適切な場合があります。

記事中にある、ブラックストーンが一部の投資先企業のCEOを対象に行った調査の結果は、ブラックストーンの投資先86社(米国のCEO 52名)の回答を反映したもので、主にブラックストーンのプライベート・エクイティおよび不動産部門の投資先を対象としています(「CEOサーベイ」)。 CEOサーベイは2022年12月5日に開始され、12月19日に終了しました。回答した投資先企業は、必ずしもブラックストーンのポートフォリオ全体を代表する企業ではありません。CEOサーベイで回答した投資先企業の見解は、必ずしもブラックストーンの見解を反映するものではありません。

税務上の考慮事項、証拠金要件、手数料、およびその他の取引コストは、本レポートで参照されている取引概念の経済的影響に大きく影響する可能性があるため、投資アドバイザーおよび税理士と慎重に検討する必要があります。 本レポートのすべての情報は、このレポートが発行された日付の時点で信頼できると考えられており、信頼できると思われる公的な情報源から入手したものです。 本書に含まれる情報の正確性または完全性に関して、明示または黙示を問わず、いかなる表明または保証も行いません。

本レポートは、有価証券の売却の申し出または有価証券の購入の申し出の勧誘を行うものではありません。 本レポートは、幅広い市場、業界、セクターの動向、またはその他の一般的な経済、市場、政治情勢について説明しており、ERISAにおける受託者権限の範囲で提供されたものではありません。また、調査、投資アドバイス、または投資推奨として解釈されるべきではありません。 過去のパフォーマンスは必ずしも将来のパフォーマンスを示唆するものではありません。ブラックストーンがお客様の個人情報を収集、使用、保存、および処理する方法の詳細については、プライバシーポリシーをご覧ください。

Market Insights 和訳版

本レポートは、ブラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイドルにより執筆されたマーケット・インサイト (2023年2月28日発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等: ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地: 東京都千代田区丸の内2-4-1 丸の内ビルディング10階

加入協会: 日本証券業協会、一般社団法人第二種金融商品取引業協会