流動性の終焉により、アルファが求められる局面へ

1998年にセミソニックというバンドが「クロージング・タイム」という曲を発表しました。この曲は、多くの若者に親しまれ、「家に帰らなくてもいいけれど、ここにいてはいけない…」という古ぼけないメッセージのお陰で、約25年経った今でもあちこちのバーで閉店間際に流れています。「すべての新しい始まりは、他の始まりが終わったところから来る」と、人生の転機に関する奥深い一節で締めくくられます。

私は、セミソニックは知の巨匠に違いないと思ったのを覚えています。ところが、この一節は紀元1世紀のローマの哲学者、小セネカの言葉から来たものでした。セネカの「すべての終わりは新しい始まりにつながる」という一見単純な考え方は、過去12ヵ月間に様々な資産クラスに生じた価格変動を理解することにも通じます。流動性サイクルの終わりは、

世界中が足並みを揃えた金融引き締めサイクルが始まるということなのです。

金融緩和と「あらゆるもの」の価格が上昇する時代が終わったと思うと気が重くなりますが、この終わりは、また違ったチャンスをもたらす新しい環境の始まりでもあります。新しい環境では、資産クラス、ポートフォリオのパフォーマンス、各企業、セクター間における分散が重要なるでしょう。従来の株式60対債券40のポートフォリオとは異なるアプローチが必要になります。広く言えば、創造性、確信度の高い投資、相関性の無い資産に改めて注目することが必要となります。これまでは、超低金利とバランスシート拡大がベータ戦略に恩恵をもたらしたとすれば、金融引き締め環境でのアウトパフォーマンスに必要となるのは、よりアクティブで選択的な投資、すなわちアルファです。

今回のサイクルを前回と同様に考えるべきではない

今回のインフレにおける違いは中国

今後、金利は1980年以降に見られた景気後退後のパターンに戻るのでしょうか、或いは直近のトレンドに戻るのでしょうか。歴史的には五分五分に近い見込みですが、私は、次の景気後退後の米国10年国債利回りは今より高くなると考えるべき根拠があると思います。

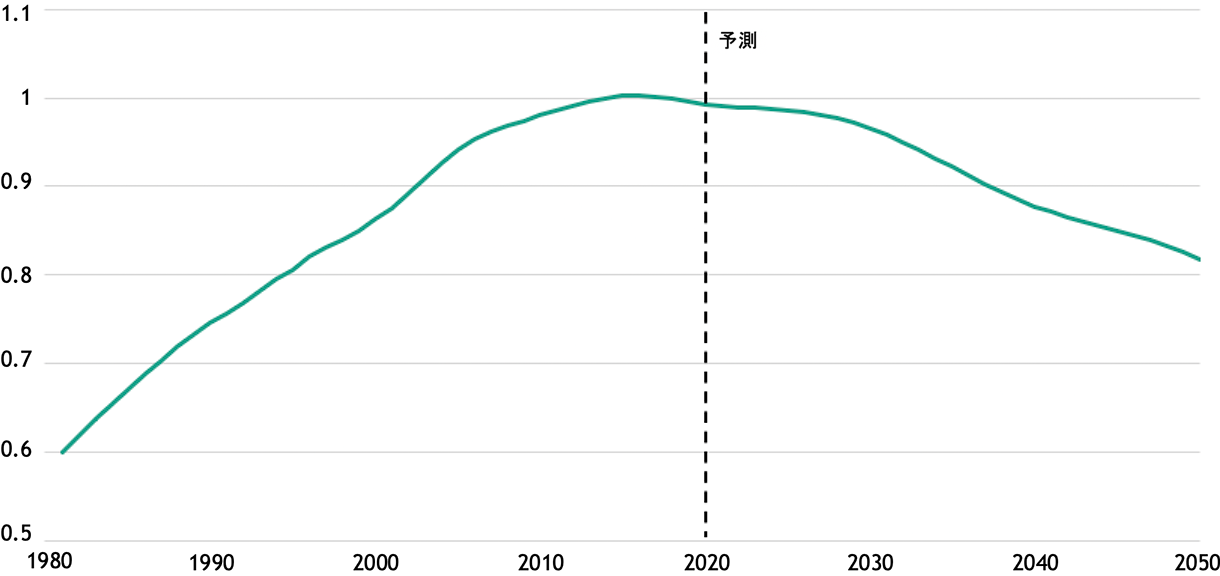

このような見方をする最大の理由は、米国および世界の経済の根底にあるインフレが長期化の様相を呈していることです。これには中国の人口動態が大きく影響しています。中国は、低所得から中所得の経済国へと成長する過程で、物価の引き下げに成功したと広く評価されています。このような躍進が実現したのは人口構造を上手く利用した為です。しかし、合計特殊出生率がマイナスに転じ、働き盛りの人口が減少する中で、製造業における中国の役割は根本的に変化しています。中国で労働力の供給が過剰だった時代には、それがコストの押し下げにつながりました。しかし、低コストで世界の工場として卓越した存在だった中国の役割は、労働力不足の現在、見直されつつあります。図表1は、中国の人口構造の課題を浮き彫りにしています。

図表1:中国の労働年齢人口(15歳~64歳)の推移

(単位:10億人)

出所:世界銀行、国際連合、2020年時点の実績値。2021年以降のデータは推定値です。

私の考えでは、サプライチェーンにおけるコスト増、長期化が想定されるコモディティ価格の高騰、労働力不足の拡大などから、金利は前回のサイクルよりも構造的に高い水準に落ち着くものと思われます。

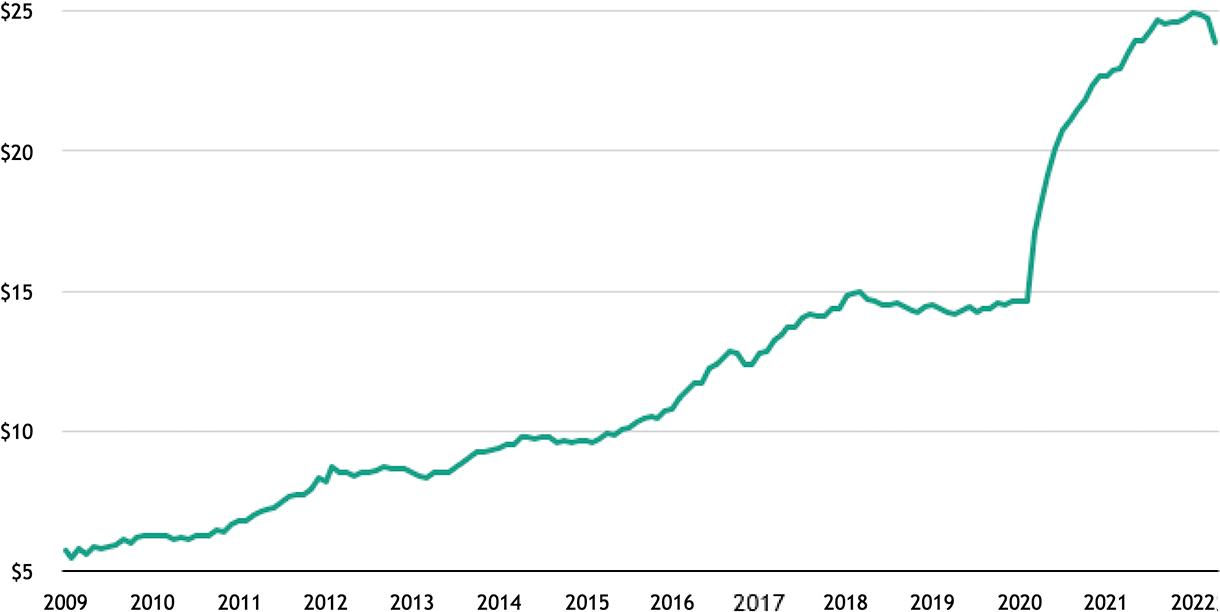

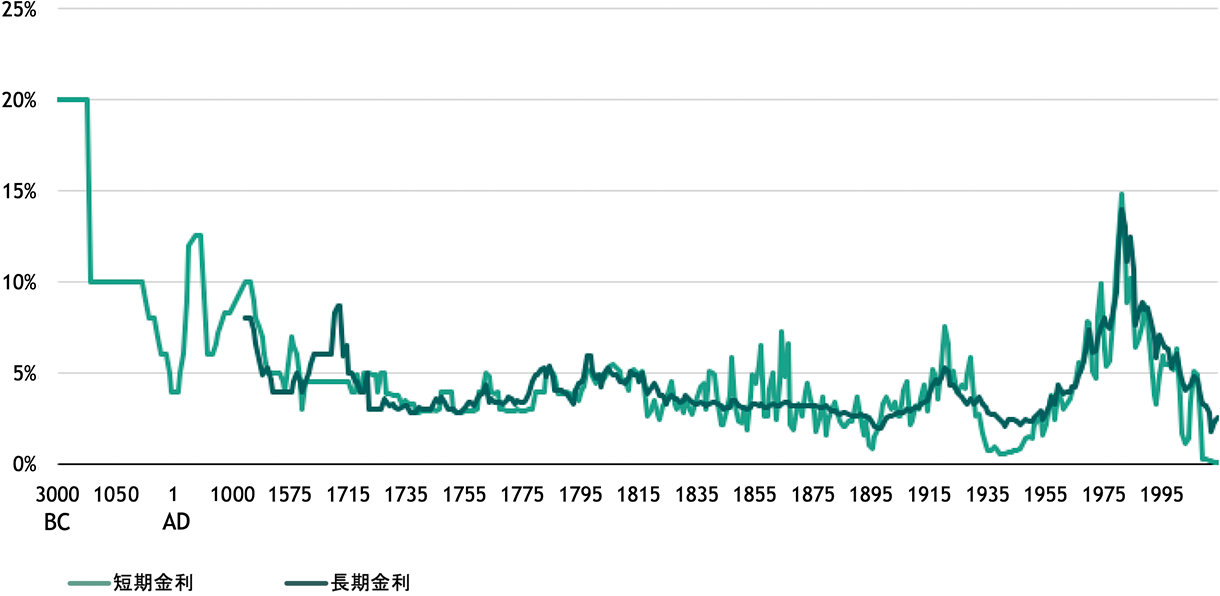

流動性=ベータ

前回のサイクルは、過去に例のない規模の金融刺激策が特徴でした。図表2および3のとおり、世界金融危機が終息した2009年から現在までで、米連邦準備制度理事会(FRB)、欧州中央銀行(ECB)、日本銀行のバランスシートの合計は、約5.3兆ドルから23.7兆ドルを上回る規模に拡大しました。中央銀行による継続的な金融緩和策によって、金利は過去5,000年間で最も低い水準まで押し下げられました。そしてこれ程の大規模な流動性はベータ要因を極めて強力に押し上げることとなりました。

図表2:中央銀行のバランスシート上の資産、FRB、ECB、日銀

(単位:兆米ドル)

出所:ブラックストーン・インベストメント・ストラテジー、各国政府の情報、マクロボンド、2022年4月30日時点。

図表3:世界の短期・長期金利の推移

出所:Homer and Sylla (1991)、Heim and Mirowski (1987)、Weiller and Mirowski (1990)、Hills, Thomas and Dimsdale (2015以降)、イングランド銀行、Historical Statistics of United States Millenial Edition, Volume 3、連邦準備経済データベース。X軸の目盛は1715年を境に変化し、1715年以降は20年間隔になっています。

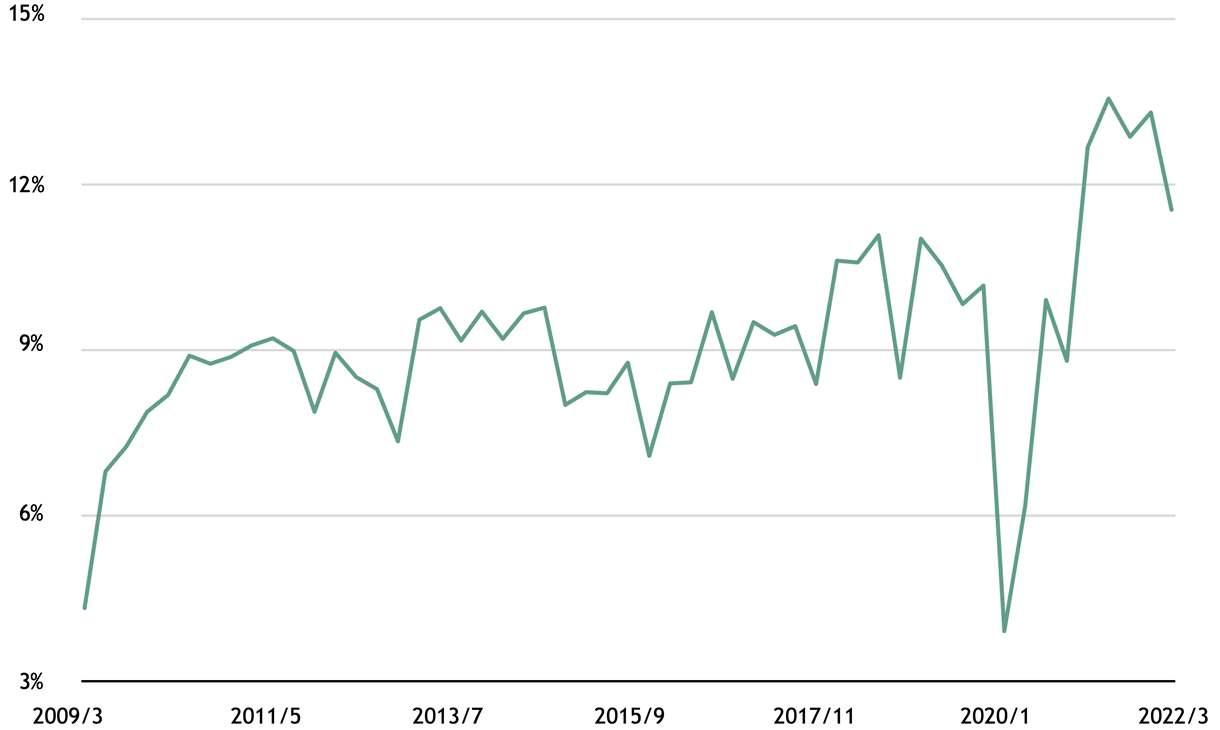

2009~2021年:ベータに幸運の巡り合わせ

過去最高の利益率と評価倍率(マルチプル)の拡大に低金利の後押しが加わって、史上最大の強気相場が形成されました。企業の利益率は2009年第1四半期の4.3%から2021年第4四半期には過去最高の13.3%に上昇しました(図表4参照)i。S&P500で見た利益1ドルに対する株主の投資価値は、2009年2月の12.1倍から2022年1月には23倍へとほぼ倍増しましたii。投資のパフォーマンスもこれを追随し、2009年2月から2022年1月までのリターンはS&P500が年率17%以上、ラッセル2000指数は平均15%、ナスダック総合指数は21%と目覚ましい結果になりましたiii。各指数は過去の平均リターンをあっさりと上回ったのです。

図表4:S&P500構成銘柄純利益率

出所:S&PキャピタルIQ、2022年3月31日現在。

債券の投資家も、こうしたベータ要因から同様に高いリターンを得ることができました。ブルームバーグ米国総合債券指数は、インフレ率が最後にその醜い頭をもたげた1980年代初頭以来、40年にわたる債券の強気相場に後押しされてきました。そして、前回のサイクルでは、流動性が企業の倒産リスクを抑えました。金融環境の緩和につれて、信用スプレッドも縮小しました。最も安全とされる投資適格債の社債スプレッドは1984年に14%近くまで上昇してピークに達した後、その後数十年かけて着実に低下し、2020年7月には過去最低の2.0%となりました。株式60%、債券40%で構成される伝統的なポートフォリオの2010年から2021年末までの年率リターンは10.7%となりましたiv。

引き締め=アルファ

低金利とバランスシートの拡大により、市場ベータには終わりの見えない正の循環が生まれました。良いニュースはリターンを押し上げ、悪いニュースなら一層強く、感染症の世界的な大流行という最悪のニュースは市場リターンにとって最高の環境につながりました。これは景気後退のたびに金利が下がり、金融政策が緩和されたためです。しかしながら、世界中の中央銀行が、年内に合計で250回以上の利上げを行うとともに、バランスシートの縮小を進める今、同じベータ・エクスポージャーから以前のようなアウトパフォーマンス(市場平均より高いリターンを得ること)は望めませんv。

異なる状況には、異なる「ものの見方」が必要

すべての資産クラスのリターンの前提は、前回サイクル時の前提から見直される必要があります。米国株式の10年間の平均年率リターン(CAGR)は5%台、名目利益成長率は8%前後が妥当だと考えられます。そして、マルチプルの拡大ではなく、平均を上回る現在の水準からの縮小を想定してリターンを割り引くべきでしょう。金利が過去数サイクルよりも高い水準に落ち着くということは、従来型の債券投資家はクーポンに依存することになり、過去40年間にわたる債券の強気相場による大きなリターンを享受できなくなることを意味します。

アウトパフォーマンスを達成するためには、ベータのみによるリターンを補うために、より確信度の高い投資先と、よりアクティブな運用が必要になるでしょう。

今回の新しいサイクルにおける投資

「good neighborhoods(グッド・ネイバーフッド)」―つまり、構造的な成長の追い風を受ける企業やセクターに投資することはかつてないほど重要になるでしょう。インフレが長期的な懸念となる中で、フリー・キャッシュ・フローの創出と、それを成長させるための滑走路が重要になるのです。市場ベータのみを当てにしていては、多くの投資家の期待リターンを満たす水準には届かないでしょう。アウトパフォーマンスは、金融工学を駆使するよりも、アクティブ運用と運用に関する専門知識からもたらされる公算が高く、これらの能力にプレミアムを支払うことで投資家は利益を得ることができると考えられます。

債券ポートフォリオの場合、このような環境では、信用リスクが重要な要素として返り咲くことになります。流動性が無限にあるように見えた時代には、信用リスクは過去最低水準で推移したにもかかわらず、不採算企業の数は急増しました。信用リスクの高まりに直面するとき、優先担保付債権や資本構造の上位に位置する投資対象は、行く手に潜む嵐を切り抜けるために優位となるでしょう。今後数年間はまだ、デフォルト率が過去平均を下回ると一般的に予想されていますが、過去数年間に比べれば、金利リスクと信用リスクの均衡が進むと、私は考えています。いずれのリスク要因も予想以上に悪化する可能性が高いでしょう。

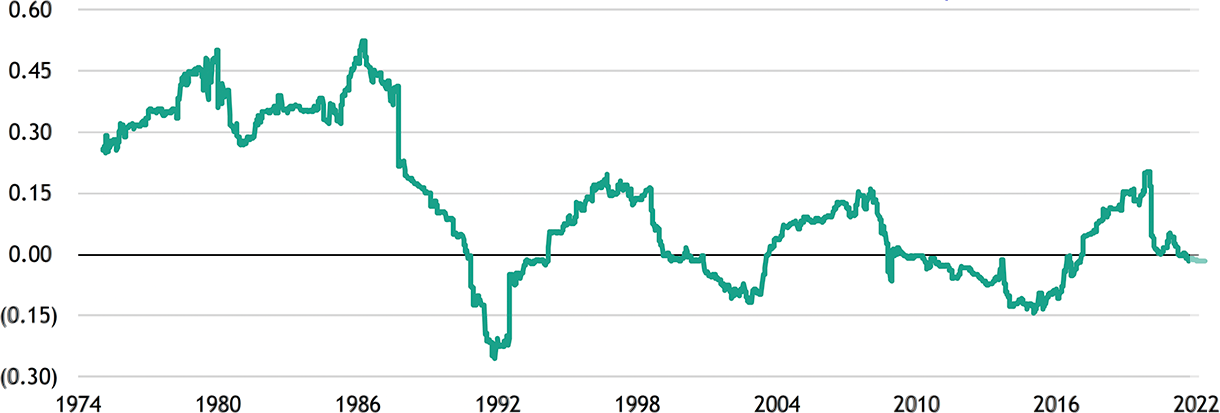

金融環境の引き締めが進む中、従来型の債券は株式との正の相関を保つかもしれません。図表5が示すように、債券と株式の相関はマクロ経済環境に応じて大きく変化します。1970年代後半から1980年代にかけては強い正の相関を示し、それ以降は顕著に循環的な相関となりました。金利の上昇と長期化するインフレは、投資家に「コア(中核)」となるポートフォリオのあり方の再考を促すでしょう。

図表5:株式と債券の相関関係

(直近5年間の平均値)

出所:ブラックストーン・インベストメント・ストラテジー、イボットソン・アソシエイツ、モーニングスター・ダイレクト、2022年5月21日時点。株式と債券の相関は、S&P500とイボットソン・アソシエイツ長期国債指数の相関の直近5年平均を表しています。週次データに基づき、各年は50週と仮定しています。

最後に、私は、すべての資産クラスにおいてデュレーション・リスクがパフォーマンスを決定する重要な要因になるという見方を維持しています。

市場にとっての意味:アルファが求められる局面へ

過去10年間、市場には流動性が溢れ、その上げ潮によって事実上すべての金融資産の価格が押し上げられていました。流動性の波が引いていく現在、投資家によっては、独自の付加価値を持たずに、ただベータの波に乗っていただけだったことが明らかになってくるでしょう。ベータに依存する戦略から脱却し、アルファの創出に軸足を置くことが、このサイクルにおけるアウトパフォーマンスの決定的な原動力となるのかもしれません。

i. Source: S&P Capital IQ, as of 3/31/2022.

ii. Source: Bloomberg. Represents the total return of the S&P 500 Index, Russell 2000 Index and NASDAQ Composite Index, for the time period 2/27/2009 through 1/31/2022.

iii. Source: Bloomberg. Represents the total return of the S&P 500 Index, Russell 2000 Index and NASDAQ Composite Index, for the time period 2/27/2009 through 1/31/2022.

iv. Source: Blackstone Investment Strategy calculations and Bloomberg. Represents a model portfolio that is allocated 60% to the S&P 500 Index and 40% to the Bloomberg US Aggregate Bond Index, rebalanced annually, for the period 12/31/2009 to 12/31/2021.

v. Source: BofA Global Investment Strategy, as of 5/5/2022.

本レポートで表明されている見解は、ジョー・ザイドル、タイラー・ベッカーの個人的な見解であり、必ずしもブラックストーン・グループ(およびその関連会社も含め「ブラックストーン」)の見解を反映しているわけではありません。 表明された見解は、本日現在のジョー・ザイドル、タイラー・ベッカーの現在の見解を反映しており、ジョー・ザイドルもタイラー・ベッカーもブラックストーンも、本書に表明された見解の変更について通知する責任を負わないものとします。

ブラックストーンおよびそれに関連するその他の企業は、本レポートで直接あるいは間接的に言及している企業の有価証券を保有している、あるいは有価証券の取引に関与し、その取引に影響を与える可能性があります。またそれらの企業に対してサービスを提供している、あるいは提供する可能性があります。ブラックストーンおよびそれに関連するその他の企業は、本レポートで言及または説明されている資産クラスに係る戦略を、報酬に基づき第三者に提供する場合もあります。 本レポートで言及されている投資概念は、投資家の特定の投資目的および財政状態によっては、不適切な場合があります。

税務上の考慮事項、証拠金要件、手数料、およびその他の取引コストは、本レポートで参照されている取引概念の経済的影響に大きく影響する可能性があるため、投資アドバイザーおよび税理士と慎重に検討する必要があります。 本レポートのすべての情報は、このレポートが発行された日付の時点で信頼できると考えられており、信頼できると思われる公的な情報源から入手したものです。 本書に含まれる情報の正確性または完全性に関して、明示または黙示を問わず、いかなる表明または保証も行いません。

本レポートは、有価証券の売却の申し出または有価証券の購入の申し出の勧誘を行うものではありません。 本レポートは、幅広い市場、業界、セクターの動向、またはその他の一般的な経済、市場、政治情勢について説明しており、ERISAにおける受託者権限の範囲で提供されたものではありません。また、調査、投資アドバイス、または投資推奨として解釈されるべきではありません。 過去のパフォーマンスは必ずしも将来のパーフォーマンスを示唆するものではありません。ブラックストーンがお客様の個人情報を収集、使用、保存、および処理する方法の詳細については、プライバシーポリシーをご覧ください。

Market Insights 和訳版

本レポートは、ラックストーン・グループ のチーフ・インベストメント・ストラテジストであるジョー・ザイドルにより執筆されたマーケット・インサイト (2022年6月2日発行)の和訳版です。本レポートは情報提供のみを目的としており、広告、特定の金融商品に関する投資助言・勧誘、及び販売等を目的としたものではありません。また、本レポートの一部または全部を、弊社の書面による事前承認なく第三者へ転送・共有することを禁じます。

商号等: ブラックストーン・グループ・ジャパン株式会社

金融商品取引業者 関東財務局(金商)第1785号

所在地: 東京都千代田区丸の内2-4-1 丸の内ビルディング10階

加入協会: 日本証券業協会、一般社団法人第二種金融商品取引業協会